Rettet eine echte Kundenorientierung den Ertrag von morgen?

Für die Zukunftsfähigkeit der Banken wird es auf Dauer nicht ausreichen, immer weiter an der Kosten- oder Ertragsschraube zu drehen. Erfolgversprechender ist es, neue Wege zu gehen, zum Beispiel eine vollständige Ausrichtung auf den Kunden. Aber was bedeutet Kundenorientierung im Kontext Banking der Zukunft genau?

In dieser Collection enthalten:

Collection öffnen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Kryptoverwahrgeschäft im Web3-Zeitalter

FinTechs gestalten den Wandel im Auslandszahlungsverkehr

Robotic Process Automation (RPA) - Die Zukunft des Bankings

Metaverse – Neue Geschäftschancen für das Banking

Die Zukunft des Auslandszahlungsverkehrs: Trends, Herausforderungen und aktuelle Entwicklung

Robotic Process Automation in Banken

Das Metaverse – Neue Geschäftschancen für das Banking

KI im Banking - Auf dem Weg zum fairen Banking

Customer Journey - (K)Eine Reise mit Hindernissen für Bankkunden

Ich glaube, ich muss Ihnen nicht erzählen, dass sich der Finanzsektor seit Jahren in einem massiven Veränderungsprozess befindet. Doch was bedeutet das eigentlich genau?

Die Niedrigzinsphase und der daraus resultierende Ertragsdruck ist in diesem Zusammenhang nur ein Aspekt, der Banken und Sparkassen zum Umdenken zwingt. Ein aus unserer Sicht viel größerer Punkt ist das veränderte Markt- und Kundenverhalten. Die Digitalisierung verändert das Leben und die Gewohnheiten der Menschen. Unsere Innenstädte werden durch den immer weiter ansteigenden Online-Handel immer leerer und zwingen die Händler, neue Wege zu gehen.

Liebgewonnene und lange gelebte Prozesse im Vertrieb haben es in der „neuen Zeit“ schwer gegen die agilen und flexiblen Methoden der aufstrebenden FinTechs anzukommen. In den nächsten Jahren gilt es, die Herausforderungen in einem disruptiven Markt zu überstehen. Oder viel lieber noch entgegenzuwirken. Nur wie soll das gehen?

Wir glauben nicht, dass es auf Dauer ausreicht, immer wieder und wieder an der Kosten- oder Ertragsschraube zu drehen. Vielmehr ist es erforderlich, neue Wege zu gehen. Dazu kann zum Beispiel eine vollständige Ausrichtung auf den Kunden gehören.

Was bedeutet Kundenorientierung im Kontext Banking der Zukunft?

Um diese Frage zu beantworten, sollten wir uns zunächst den Status quo anschauen. Wir kommen aus einer Zeit, in der man sich ganz stark an Produkten, Ertragsplanungen und Zielereichungen orientiert hat. Um die Ertragsziele oder strategischen Kennzahlen der Gesamthaus- und Mitelfristplanung zu erreichen, wurden und werden einzelne Produkte beworben: durch Werbekampagnen, individuelle Berater-Anlässe oder auch in der direkten Kundenansprache. Wie erfolgreich das ist und wie sich der Erfolg solcher Maßnahmen verändert hat, können Sie sich wahrscheinlich selbst beantworten. Seit einigen Jahren rückten vermehrt die ganzheitlichen Beratungsgespräche, wie zum Beispiel das Sparkassen-Finanzkonzept, in den Vordergrund. In den Gesprächen soll gemeinsam mit dem Kunden erarbeitet werden, welche Bedarfe oder Handlungsfelder in einzelnen Bereichen offen sind. Daraus abgeleitet werden Produktempfehlungen des Beraters ausgesprochen.

Das ist bereits ein erster Schritt hin zur Kundenorientierung, basiert jedoch aus unserer Sicht noch immer auf den alten Vorgehensweisen. Wir müssen uns bewusst machen, dass wir zwar längst in einer neuen Ära leben, aber immer noch versuchen, mit den Methoden und Strukturen von gestern den Herausforderungen von morgen zu begegnen.

Die neue Welt ist mehr als nur die alte Welt mit Internetanschluss. Es muss uns gelingen, so attraktiv und relevant für den Kunden zu werden, dass er die Produkte nutzen will. Durch die heutige Transparenz am Markt wird es immer schwieriger, Kunden davon zu überzeugen, dass sie genau „das eine Produkt“ kaufen sollen.

Das Problem ist, dass Banken und Sparkassen keine Relevanz im Leben von Kunden haben. Sie sind lediglich Mittel zum Zweck. In diesem Zusammenhang sage ich immer gerne, dass kein Kunde morgens aufwacht und sich sagt: „Heute möchte ich gerne zur Bank und einen Bausparvertrag abschließen.“

Versetzen wir uns doch einmal in die Lage unserer Kunden und betrachten eine klassische „Customer Journey“ eines gesamten Kundenleben. Betrachten wir einen klassischen, durchschnittlichen Verlauf, wird schnell klar, dass eine Bank nur an ganz wenigen Punkten eine Relevanz im Leben eines Kunden spielt. Zum Beispiel beim Kauf oder Bau einer Immobilie, dann nochmal bei der Nachfinanzierung und vielleicht nochmal bei der Veräußerung im Alter, wenn sich die Bedürfnisse an das Wohnen verändern. Und selbst an diesen Touch-Points wird es durch die Markttransparenz immer schwieriger, den Kunden zu gewinnen oder zu halten. Doch das Ziel ist, eine Relevanz im Leben der Kunden zu spielen. Doch wie schaffen wir das?

Kundenorientierung im Sinne von „Banking der Zukunft“ bedeutet, den Kunden im Leben zu begleiten und immer die richtige und passgenaue Lösung für den Kunden zu haben.

Dafür muss man den Kunden kennen. Und mit kennen meine ich nicht nur zu wissen wie er heißt, wann er geboren ist und wo er wohnt. Nein, einen Kunden zu kennen heißt, seine aktuelle Lebenssituation, Wünsche, Planungen und im Idealfall auch Sorgen zu kennen. Das bedarf einer neuen Herangehensweise, eines Umdenkens und den Einsatz neuer Methoden. Die erste Herausforderung ist es, die Kunden „wirklich“ kennenzulernen und eine 360-Grad-Sicht zu entwickeln:

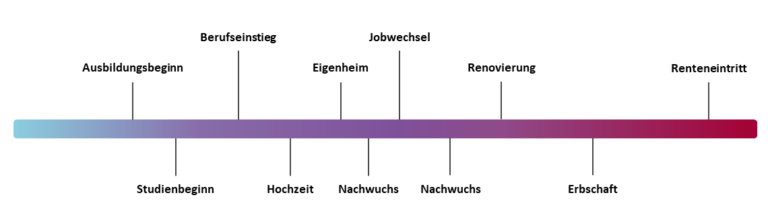

Abbildung 1: Customer Lifecycle

Von der Geburt bis über den Renteneintritt hinaus begleiten den Kunden zahlreiche private sowie berufliche Meilensteine.

Sicherlich fragen Sie sich auch, wie diese Kundenorientierung im Kontext Banking der Zukunft nachhaltig umgesetzt werden kann?

Ich sehe immer mehr Möglichkeiten, über die Kundenzentrierung 2.0 den Lebenswandel, die Affinitäten und das Umfeld des Kunden zu verstehen. Herauszufinden, was dem Kunden wirklich am Herzen liegt und welche Themen in seinem „Zentrum“ des Lebens stehen.

So kann beispielweise mithilfe von Data Analytics der Kunde im Mittelpunkt stehen, von dem wir aufgrund der vorliegenden Daten bereits sehr viel wissen. Aktuelle Daten zeigen uns, was gerade beim Kunden passiert und welche Trends wir herleiten können. Warum das gerade passiert, kann uns weiterhelfen, damit wir die Gründe des Kunden kennenlernen. Und dann können wir uns mit einer 360-Grad-Sicht auch fragen, was in der Zukunft kommen wird, um individuell auf den Kunden zugeschnittene Angebote aussprechen zu können:

Abbildung 2: Kundenzentrierung 2.0

Somit hat das Angebot eine Relevanz für den Kunden und steigert unser Abschlusspotenzial!

Sie erinnern sich? Anfangs habe ich den Zusammenhang mit der Ertragsplanung und den Ertragszielen skizziert, die aus aufsichtsrechtlichen und strategischen Gesichtspunkten häufig mit oberster Priorität behandelt werden müssen. Für das Erreichen dieser Kennzahlen der Gesamthaus- und Mitelfristplanung muss der Kunde im Mittelpunkt stehen und die 360-Grad-Kundensicht eingenommen werden können. Wir werden somit alle daran weiterarbeiten müssen, die Gesamtheit der Kundenwelt zu kennen und zu verstehen…

Sind Sie bereit für das Banking der Zukunft?

Die Zukunft des Bankings hat bereits begonnen. Und der disruptive Wandel der Branche Banking schreitet weiter voran. Treiber sind vor allem der Einsatz Künstlicher Intelligenz, der Ausbau von Plattformökonomien und das Eindringen von FinTechs in klassische Bankdienstleistungen. Die Spielregeln einer gesamten Branche werden neu definiert. Wie müssen sich Banken JETZT aufstellen, um für die zukünftigen Herausforderungen gerüstet zu sein? Diese Frage steht im Fokus unserer Serie Banking der Zukunft.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.