Messung von ESG-Risiken: Nachhaltigkeitsstresstests – ein konkretes Beispiel für das Credit Spread Risiko

Im Rahmen eines Innovationsprojektes arbeiten wir derzeit an einer konkreten Parametrisierung von Nachhaltigkeitsrisikostresstests für die wesentlichen Risikoarten, die sich aus den sechs Szenarien für Nachhaltigkeitsstresstests vom NGFS ableiten lassen. In diesem Beitrag stellen wir die Ergebnisse für das Credit Spread Risiko vor.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

In unserem Blogbeitrag „Szenarien für Nachhaltigkeitsstresstests werden konkretisiert“ haben wir die vom Network for Greening the Financial System (NGFS) aufgestellten sechs Szenarien für Nachhaltigkeitsstresstests vorgestellt. Im Rahmen eines Innovationsprojektes arbeiten wir derzeit an einer konkreten Parametrisierung von Nachhaltigkeitsrisikostresstests für die wesentlichen Risikoarten, die sich aus den sechs Szenarien ableiten lassen. In diesem Beitrag stellen wir die Ergebnisse für das Credit Spread Risiko vor.

Ermittlung der Credit Spread Szenarien

Zunächst wurden jährliche Credit Spreads für einen Zeitraum von 30 Jahren für die sechs Szenarien ermittelt. Dies erfolgte individuell für jede Branche der NACE Rev. 2 Wirtschaftszweige (Level 1). In die Ermittlung gingen sowohl Daten des NGFS als auch der Europäischen Zentralbank (EZB) ein.

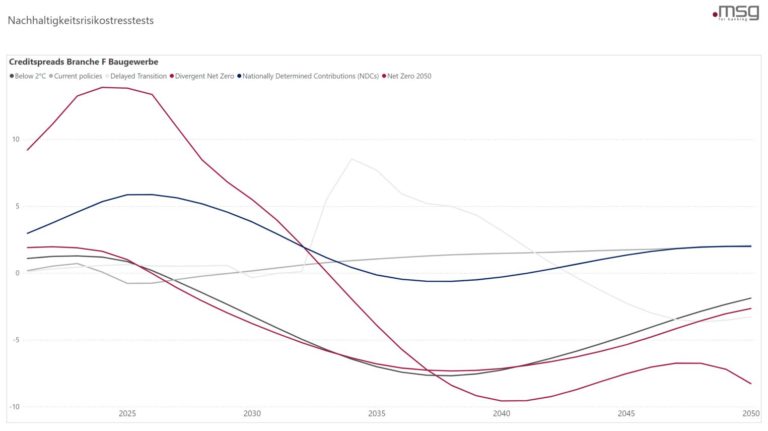

Die folgende Grafik zeigt den Verlauf der Credit Spreads für die sechs Szenarien am Beispiel der Branche F Baugewerbe.

Abbildung 1: Verlauf der ermittelten jährlichen Credit Spreads für die sechs Szenarien

Die Credit Spreads in den zwei Szenarien der Kategorie Hot House World (Current policies und Nationally Determined Contributions (NDCs)) sind am Ende des Betrachtungszeitraums am höchsten. Die größten Schwankungen im Credit Spread verzeichnen die Szenarien beim ungeordneten Weg zur Klimaneutralität (Divergent Net Zero und Delayed Transition).

Simulationen mit THINC zur Risikoermittlung

Die ermittelten sechs Credit Spread Szenarien je Branche wurden in unserer Produktlinie THINC hinterlegt. Durch die flexible Belegung freier Kopfdatenfelder in der Parametrisierung der Software können die Branchen einfach angelegt werden. Zur Risikoermittlung werden Simulationen unter diesen Credit Spread Szenarien durchgeführt. Wir gehen in dieser Analyse von einer konstanten Bilanzannahme aus, d.h. die Neugeschäftsplanung führt zu einem kontanten Bestand der Geschäfte in den einzelnen Branchen und Bilanzpositionen.

Während die Bestandsgeschäfte auf Einzelgeschäftsbasis simuliert werden, wurden die Neugeschäfte so granular gruppiert, dass auch hier eine Ergebnisanalyse der Credit Spread Szenarien sowohl über alle Branchen hinweg als auch pro einzelne Branche möglich ist. Die Bestandsgeschäfte können zusätzlich auf Einzelgeschäftsebene analysiert werden.

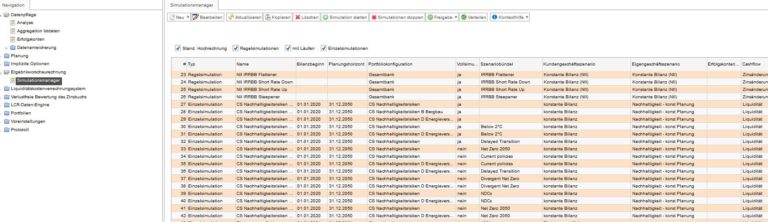

Der folgende Screenshot ist ein Ausschnitt aus der Simulationsübersicht von THINC (Ergebnisvorschaurechnung). Hier sind bereits mehrere Simulationsläufe für die unterschiedlichen Szenarien und Branchen erfolgt.

Abbildung 2: Auszug Übersicht Simulationen

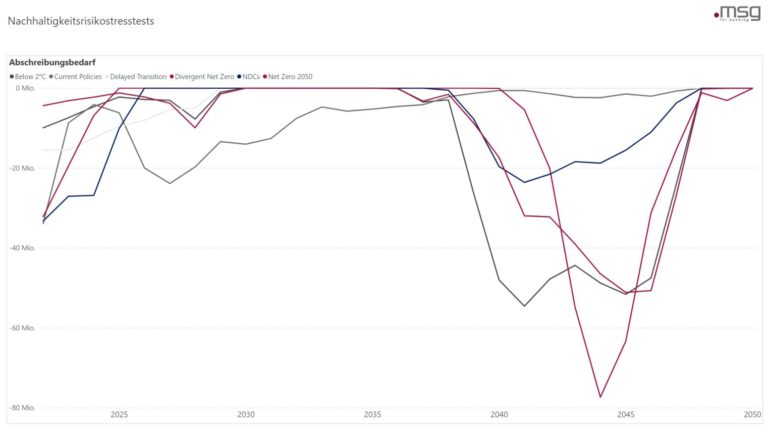

Die folgende Grafik zeigt als eine Auswertungsmöglichkeit den Abschreibungsbedarf der Wertpapiere und Anleihen des Portfolios unter den verschiedenen Szenarien.

Abbildung 3: Abschreibungsbedarf im Zeitverlauf für die sechs Szenarien

Vergleicht man die Abbildungen 1 und 3, kann man hohe Abschreibungsbedarfe bei allen Szenarien bei steigenden Credit Spreads erkennen. Ein Abschreibungsbedarf ist im Szenario „Delayed Transition“ faktisch nicht vorhanden, da es nur einen ganz kurzen Anstieg der Credit Spreads in diesem Szenario gibt und diese dann über einen langen Zeitraum hinweg fallen. Abschreibungsbedarf entsteht in Zeiten steigender Spreads. In Zeiten fallender Spreads ist der Abschreibungsbedarf 0, dann entsteht Zuschreibungsbedarf oder stille Reserven werden aufgebaut. Der Verlauf der Kurve der Abschreibungsbedarfe ist zum einen abhängig von der Höhe der Credit Spreads, zum anderen aber auch von der Struktur des zugrunde liegenden Portfolios, von den Zeitpunkten, wann das Bestandsgeschäft ausläuft und wann in der Planung Neugeschäft gebildet wird. Läuft ein Geschäft aus, so wird es in der Neugeschäftsplanung mit einem neuen Kupon fortgeschrieben, der durch die Höhe des Credit Spreads zu diesem Zeitpunkt maßgeblich bestimmt wird. Die simulierte Spreadveränderung wirkt insbesondere innerhalb der Lebensdauer eines jeden Geschäfts.

Die Software bietet auch einen Drilldown bis zur Einzelgeschäftsebene in den ermittelten Szenarien. Die folgende Abbildung zeigt für eine Simulation beispielhaft für zwei Geschäfte des zugrundeliegenden Portfolios den Verlauf der verschiedenen ermittelten Größen der Ergebnisvorschaurechnung gefiltert auf die Dezember-Werte eines jeden Jahres.

Abbildung 4: Detailsicht auf die Werte im Zeitverlauf

Dargestellt wird neben dem Kursverlauf der Papiere unter anderem der konkrete Auf- und Abbau der stillen Reserven und die Ab- und Zuschreibungsbedarfe im Zeitverlauf. Die Höhe der Werte wird neben dem Verlauf der Credit Spreads auch von anderen Größen wie zum Beispiel der Restlaufzeitverkürzung beeinflusst. Am Nominalzinssatz erkennt man das zum Abschlusszeitpunkt des Neugeschäfts gültige Zinsniveau, in das auch der Credit Spread zu diesem Zeitpunkt eingeht.

Durch den Einsatz von Simulationen Handlungsbedarfe frühzeitig erkennen

Für das konkrete Portfolio des Instituts können die Simulationen folgende Sachverhalte aufdecken:

- Wie lange dauern Zeiten von Abschreibungsbedarfen in den einzelnen Szenarien?

- Wie hoch sind in den einzelnen Szenarien die Abschreibungsbedarfe in der Spitze?

Diese Transparenz ist für das Institut sehr wichtig, um verschiedene Schlussfolgerungen ziehen zu können:

- Können auch in Extremszenarien lange Phasen von Abschreibungsbedarfen oder sehr hohe Abschreibungsbedarfe durch das Eigenkapital abgefangen werden?

- Wie ist die Auswirkung auf die Eigenkapitalausstattung? Können geforderte Kapitalquoten zukünftig noch eingehalten werden?

- Müssen auf lange Sicht in der GuV Verluste ausgewiesen werden?

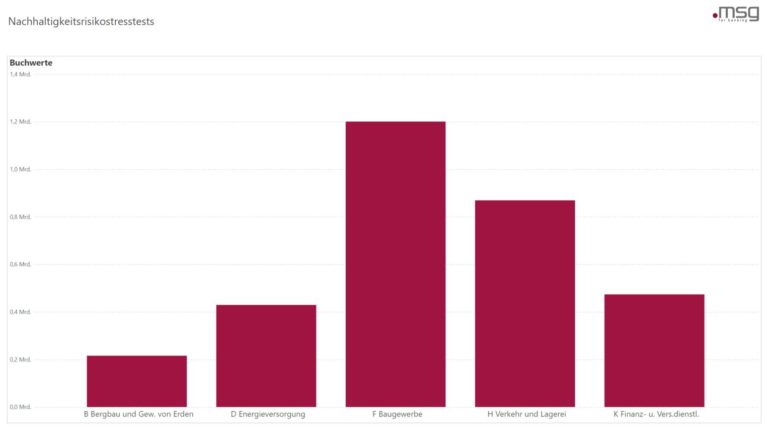

Gegebenenfalls können auf Basis der Ergebnisse frühzeitige Umstrukturierungen im Portfolio erarbeitet werden, die zwar Handelsverluste mit sich bringen, aber zukünftige hohe Abschreibungsbedarfe vermeiden. Hierfür ist es auch möglich, die entsprechenden Simulationen für die einzelnen Branchen getrennt durchzuführen und Simulationen unter angenommenen Verschiebungen der Geschäfte zwischen den einzelnen Branchen vorzunehmen. Dies ist wichtig, um zu erkennen, wie hoch die Risiken in den einzelnen Branchen sind. Für das Portfolio, das diesen Simulationen zugrunde liegt, stellt sich die Verteilung der Buchwerte über die einzelnen Branchen wie folgt dar.

Abbildung 5: Verteilung der Buchwerte über die Branchen

Fazit

Die Parametrisierung der Nachhaltigkeitsrisikostresstests mit Hilfe der bisherigen Veröffentlichungen der Aufsicht, des NGFS und unter Zuhilfenahme volkswirtschaftlicher Daten stellt die Institute zwar vor eine herausfordernde Aufgabe, die Simulationen und Analysen führen aber durchaus zu aufschlussreichen Ergebnissen.

Die Parametrisierungsmöglichkeiten in THINC ermöglichen eine adäquate Hinterlegung der Stresstests und unterschiedliche Auswertungen sowohl für die ökonomische Sicht als auch für bilanzielle Aspekte.

Wir unterstützen Sie gerne bei der Erarbeitung von Stresstests zum Nachhaltigkeitsrisiko und bei der Parametrisierung Ihrer Software.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.