Limitierungsmöglichkeiten für Spezialfonds

Welche Limitierungsmöglichkeiten gibt es, um die aufsichtlichen Anforderungen an den Umgang mit Anlagen in Spezialfonds umzusetzen? Dieser Beitrag gibt einen Überblick.

Im heutigen anspruchsvollen und volatilen Marktumfeld ist ein effektives Risikomanagement für Finanzinstitute von entscheidender Bedeutung. Insbesondere im Bereich der Spezialfonds, die für viele deutsche Kreditinstitute eine wichtige Ertragsquelle im Eigengeschäft darstellen und in denen komplexe Anlagestrategien und maßgeschneiderte Portfolios zum Einsatz kommen, ist es unerlässlich, Risiken proaktiv zu identifizieren und zu begrenzen. Eine bewährte und in der Praxis seit langer Zeit im Einsatz befindliche Methode, um dies zu erreichen, besteht darin, Limite über die verpflichtenden Anlagerichtlinien zu implementieren, die den Fondsmanagern klare Grenzen und Vorgaben machen.

Klarstellung zur Einbindung von Spezialfondspositionen in das Limitsystem

Kreditinstitute haben darüber hinaus gemäß KWG die Herausforderung, Spezialfondsinvestments in das interne Risikomanagement zu integrieren und eingegangene Risiken ganzheitlich zu betrachten und zu limitieren. Mitte Juni hat das Fachgremium MaRisk der Deutschen Bundesbank in einer Veröffentlichung1 die Anforderungen an die pragmatische Limitierung von Adressrisiken aus Einzelpositionen in Spezialfonds in Kombination mit dem Limitsystem des investierten Finanzinstituts veröffentlicht. Hiermit soll sichergestellt werden, dass die Risken aus den Einzelpositionen des Fonds angemessen im institutsindividuellen Risikomanagement berücksichtigt werden. Eine Nichtberücksichtigung kann nur dann erfolgen, wenn der Anteil der gesamten Spezialfondsanlagen maximal 5 % beträgt. Dies wird in den seltensten Fällen eingehalten.

Nutzung von SimCorp Dimension für ein ganzheitliches Limitsystem

Unter Einsatz der Anwendung SimCorp Dimension (SCD) – einer führenden Software für das Investment-Management – kann die Umsetzung des geforderten ganzheitlichen Limitsystems (Emittentenlimite, Struktur- und Globallimite) pragmatisch erfolgen. Es bietet den Anwendern eine breite Palette von Modulen, die alle Aspekte des Investmentprozesses abdecken, wie beispielsweise Handel, Compliance, Risikomanagement, Buchhaltung und Performance-Analyse. In einem früheren Praxisbericht haben wir die Einsatzmöglichkeit von SCD zur Limitierung von Adressrisiken vorgestellt, nachdem bereits im Jahr 2021 das Fachgremium MaRisk die Erwartungshaltung der Aufsicht im Hinblick auf die Durchsicht der Spezialfonds formuliert hatte.2

Durch die Nutzung verschiedener Aggregationsebenen kann die Kombination von Direkt- und Fondbeständen bei der Limitierung technisch berücksichtigt werden. Dies ist die zentrale Anforderung der Aufsicht, die eine mindestens vierteljährlich durch das Risikocontrolling zu überwachende Einhaltung der Limitierung fordert, wobei alle institutsindividuell festgelegten Limite (Globallimite, Einzellimite pro Emittent etc.) auch für die im Spezialfonds gehaltenen Positionen gelten.

Da sowohl die Einzelbestände der Spezialfonds in der Regel neben den direkt gehaltenen Beständen in SCD vorhanden sind, kann durch die Bildung von unterschiedlichen Positionslimiten (Direktbestand und Fondsbestand) sowie deren Aggregation in einem Aggregationslimit nach Kreditnehmereinheiten sichergestellt werden, dass die aufsichtliche Anforderung der institutsindividuellen Limite auch für die Fonds umgesetzt und überwacht wird.

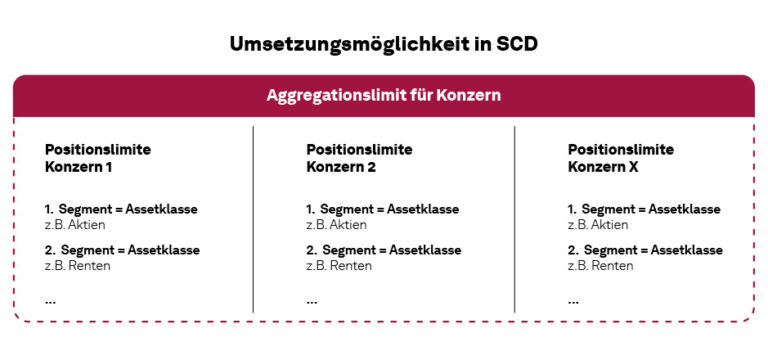

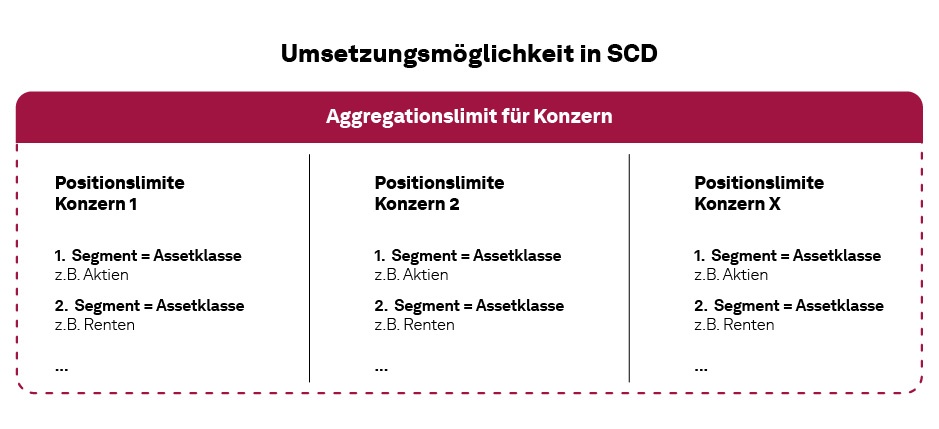

Die folgende Grafik zeigt das Schema einer Umsetzung von Aggregationslimiten auf Konzernebene.

Abbildung: Aufbau der Aggregationslimite auf Konzernebene mit SimCorp Dimension

Eine ausschließliche Berücksichtigung über die Anlagerichtlinien ist zu kurz gegriffen, da hier zwar die Gesamtsumme für Investments begrenzt wird, aber eine Integration in das Limitsystem des Instituts nicht sichergestellt wird.

SCD bietet zudem eine Echtzeitüberwachung und Warnmeldungen, um das Risikocontrolling über potenzielle Verstöße gegen die Limite zu informieren.

Prozessoptimierungen möglich

Durch die technische Umsetzung können neben der Erfüllung der aufsichtsrechtlichen Anforderungen auch Prozesse im Eigenhandel automatisiert und damit optimiert werden. Mithilfe unseres Quick-Check-Treasury analysieren wir die aktuellen Prozesse des Instituts im Eigenhandel. Weiterhin unterstützen wir die Institute bei der technischen Umsetzung ihres individuellen Limitsystems für die Adressrisiken im Depot A und der Optimierung in der SCD-Nutzung. Sprechen Sie uns gern an.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.