Variable Recurring Payments – die nächste Open-Banking-Payments-Innovation

Das Open-Banking-Schema zu Variable Recurring Payments (VRP) bildet den nächsten innovativen Baustein in der sich aufbauenden Open-Banking-Payments-Landschaft. Banken in UK arbeiten bereits an der Implementierung und entwickeln innovative, kundenzentrierte Services sowohl für ihre Privat- als auch für ihre Firmenkunden.

Open Banking Payments auf dem Vormarsch

In vorherigen Beiträgen haben wir das generelle Potenzial von Open-Banking-Payments-Schemas herausgestellt. Am Markt haben sich beispielsweise erfolgreiche Produkte auf Basis von Buy-Now-Pay-Later sowie Request-to-Pay etabliert. Und das nächste Open-Banking-Schema steht bereits in den Startlöchern. Mit diesem Beitrag setzen wir unsere Blog-Reihe fort und betrachten ein in Deutschland noch weitgehend unbekanntes Schema.

In Großbritannien, das in der Vergangenheit immer wieder als Vorreiter im Bereich Open Banking Payments aufgetreten ist, ist ein erster Schritt zur Implementierung bereits abgeschlossen. Das Trendthema Variable Recurring Payments (VRP) wird hier durch die Competition and Markets Authority (CMA) als zuständige Behörde vorangetrieben. Die CMA hat das Mandat zur Definition und Umsetzung von VRP an die neun größten Retailbanken gegeben. Weiterhin hat in diesem Zusammenhang die Open Banking Implementation Entity (OBIE), der englische Interessenverband für Innovation und Standardisierung zum Thema Open Banking, im Februar 2022 ihre Konsultationsphase zu VRP und zu Sweeping als ersten UseCase abgeschlossen.

Variable Recurring Payments ermöglichen dauerhafte Zustimmung

Die häufigsten Open-Banking-Zahlungen, die heute ausgelöst werden, sind in der Branche als Single Immediate Payments (SIPs) bekannt – einmalige Zahlungen, die sofort erfolgen sollen. Diese müssen im Sinne der starken Kundenauthentifizierung der PSD2-Richtlinie einzeln autorisiert werden. Variable Recurring Payments erlaubt es nun erstmals, eine dauerhafte Zahlungsvereinbarung mit spezifischen Parametern zu hinterlegen. Für diese initiale Vereinbarung ist weiterhin die einmalige Autorisierung durch den Auftraggeber notwendig. Anschließend können, basierend auf dieser Vereinbarung, Zahlungen beispielsweise in flexibler Höhe und Frequenz automatisch aus dem Konto des Auftraggebers ausgelöst werden.

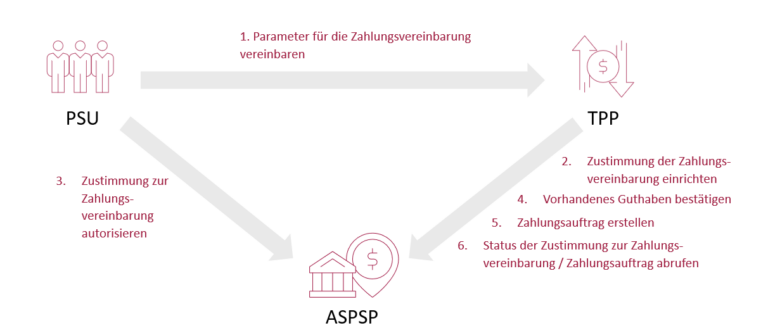

Abbildung 1: Aufbaus eines Konsens und anschließender Zahlung im VRP-Schema (1)

Es gibt drei Teilnehmer in diesem Zahlungsprozess: Zum einen den Payments Service User (PSU), also der Verbraucher, der die Zahlungsmethode anstößt. Auf der anderen Seite steht der Account Servicing Payment Service Provider (ASPSP), der die Bank des Verbrauchers darstellt. Zwischen diesen beiden Teilnehmern steht der Third Party Provider (TPP), der die Initiierung der Zahlung übernimmt. In Ihrer Funktion ähneln VRP wiederkehrenden Zahlungen per Lastschrift und Dauerüberweisung oder per Kreditkarte, da sie es vom Kunden autorisierten TPPs ermöglichen, sich mit den Bankkonten des Verbrauchers zu verbinden und wiederkehrende Zahlungen in seinem Namen auszulösen. Durch die festgelegten Parameter in der Zahlungsvereinbarung stellen VRPs eine dynamische Alternative zu den genannten Zahlungsverfahren und nutzen dabei die generellen Vorteile von Open-Banking-Payments-Lösungen.

Bislang wird Variable Recurring Payments in Großbritannien durch das Mandat der CMA für das „Sweeping“ verwendet, das heißt für Überträge zwischen zwei Konten, die demselben Kunden gehören. Mit diesem Schritt haben Banken jedoch auch die nötige Infrastruktur geschaffen, um weitere VRP-Anwendungsfälle schnell umzusetzen.

Mit VRP die Zahlungsverkehrslandschaft der Zukunft gestalten

Das Konzept der dauerhaften oder fortlaufenden Zustimmung hat große Auswirkungen auf die Zahlungsverkehrbranche. VRPs erregen in der Branche so viel Aufsehen, weil sie das Potenzial haben, eine sicherere und kostengünstigere Alternative zu Lastschrift- und Kartenzahlungen zu bieten, die aktuell den Löwenanteil der heutigen Online-Zahlungen ausmachen. Dabei zeichnen sich die Open-Banking-Lösungen vor allem durch eine erhöhte Sicherheit für den Kunden, Transparenz sowie Offenheit für kundenzentrierte Prozesse/Lösungen aus.

Mit dem Sweeping wurden erste Möglichkeiten geschaffen, das Schema Variable Recurring Payments zu nutzen. Banken können ihren Kunden eine praktische Funktionalität im Bereich Personal Finance Management (PFM) bieten, um Überträge am Ende des Monats nach dynamischen Regeln vom Girokonto auf Spar- oder Darlehenskonten zu transferieren. Gerade in den aktuell politisch als auch finanziell angespannten Zeiten rückt ein gutes Management privater Finanzen für den Kunden wieder stärker in den Fokus. Wir stehen jedoch erst am Anfang des Veränderungsprozess.

Für die Zukunft sind vielfältige Anwendungsfälle denkbar, die über das Sweeping hinausgehen – insbesondere, wenn das VRP-Mandat zwischen Konten verschiedener Personen oder Unternehmen eingerichtet werden kann, beispielsweise für den elektronischen Handel. VRPs können für alltägliche Arten von wiederkehrenden Zahlungen verwendet werden, wie zum Beispiel für Strom-, Gas- oder andere Haushaltsrechnungen, Versicherungspolicen, Streaming-Dienste, mobilitätsbezogene Dienste wie Fahrdienste, Fahrzeugmiete oder Parkgebühren sowie für Investitionsdienste. Das Potenzial zur Verbesserung des digitalen Einkaufserlebnisses ist groß, entweder durch nahtlose E-Commerce-Zahlungen, vergleichbar mit den One-Click-Zahlungen von Onlineshops oder dem Checkout von Fahrdiensten. Weicht ein Zahlungsparameter von den in der Zahlungsvereinbarung definierten Rahmendaten ab, wird die Zahlung nicht automatisiert autorisiert und der Kunde über den freizugebenden Zahlungsauftrag benachrichtigt. Für den Kunden erhöht sich so die Transparenz und Sicherheit über ausgehende, wiederkehrende Zahlungen auf seinem Konto.

Warum jetzt gehandelt werden sollte!

Momentan ist die Anwendung von VRPs in UK auf das Sweeping beschränkt und es bleibt abzuwarten, ob durch die weitere Öffnung des Zahlungsverkehrs Wettbewerb und Kreativität in diesem eng begrenzten Geschäftsfeld signifikant stimuliert werden. Perspektivisch ebnen VRPs den Weg für wiederkehrende Zahlungen, für die lastschrift- oder kartenbasierte Zahlungen unter Sicherheits-/Risikogesichtspunkten, Preissensitivität oder im Sinne der Customer Experience wenig geeignet sind. Insbesondere im Bereich der IoT-Payments und Micro-Payments entwickeln sich hier zunehmend Anwendungsfälle, in denen eine begrenzte und transparente Pauschalermächtigung zur Zahlungsinitiierung mittels VRP attraktiv ist. Die anfängliche Limitierung – in geografischer wie fachlicher Ausprägung – sollte also nicht darüber hinwegtäuschen, dass VRPs ein wesentliches Potenzial bieten, zukünftige Anforderungen des Zahlungsverkehrs zu bedienen.

Neben der Schaffung der erforderlichen Schnittstellen für VRPs und deren Integration im Rahmen einer stringenten Open-Banking-Strategie, gilt es, kundenorientierte Anwendungsfälle für diese neue Zahlungsart zu identifizieren und zeitnah in konkrete Serviceangebote umzusetzen. Für Banken und Zahlungsdienstleister im Allgemeinen sind hierzu gute Marktkenntnis sowie ein klares Verständnis für die Anforderungen ihrer Kunden elementar, um ansprechende und tragfähige Services zu definieren und zum richtigen Zeitpunkt an den Markt zu bringen.

Der Zahlungsverkehr wird sich weiter entwickeln, VRPs stellen in dieser Evolution einen weiteren Baustein im funktionalen Repertoire dar. Behalten Sie die weiteren Entwicklungen im Blick und validieren Sie Ihre eigene Open-Banking-Strategie fortlaufend daraufhin, flexibel und schnell neue Ideen umsetzen und in Ihr Service-Portfolio integrieren zu können.

In diesem Sinne: Be prepared and stay tuned!

Sie müssen sich anmelden, um einen Kommentar zu schreiben.