Wie Open Banking Payments den Zahlungsverkehr transformiert

Seit dem Inkrafttreten der PSD2-Richtlinie (09/2019) und dem damit verbundenen lizensierten Zugang zu Kunden- und Transaktionsdaten für Drittanbieter ist viel passiert. Banken und FinTechs bieten ihren Kunden innovative Services mit hoher Customer Experience, bauen Plattformen und schließen Kooperationen. Open Banking Payments boomt. Woran liegt das? Banken und Finanzdienstleister haben die Chance erkannt, Application Programming Interfaces (API) über die dedizierte PSD2-Schnittstelle hinaus monetarisiert am Markt anzubieten.

Payments Initiation Services als Motor des Open Banking Payments

Welche große Bedeutung Payments Innovation am Markt hat, zeigt ein Blick auf die Open-Banking-Landschaft: Die Analyseergebnisse von API-Portalen europäischer Banken zeigen, dass 25 % der angebotenen Schnittstellen aus der Domäne Payments stammen. Betrachtet man die von FinTechs angebotenen, schnittstellenbasierten Services, stellt man fest, dass vier der zehn häufigsten Kategorien aus dem Zahlungsverkehr stammen.

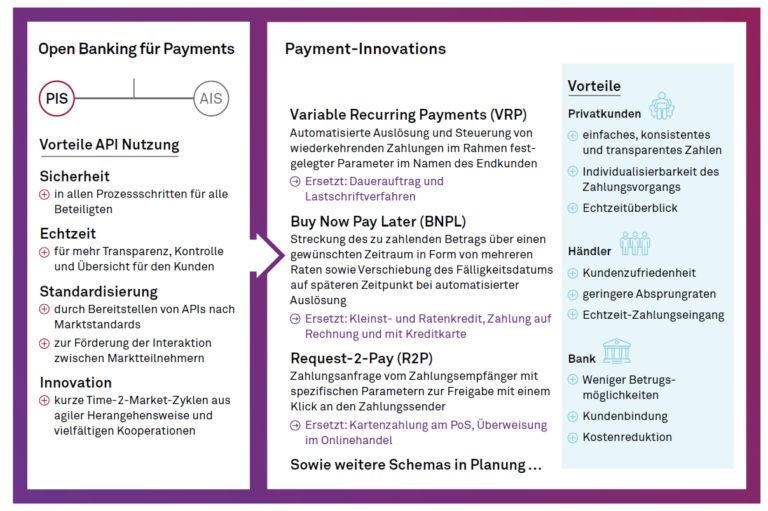

Das größte Potenzial von Open Banking stellt, neben dem Account Information Service (AIS), der Payment Initiation Service (PIS) dar. Open Banking Payments ermöglicht es, innovative Zahlungsmethoden zu entwickeln und die etablierte kartenbasierte Zahlungsverkehrslandschaft disruptiv zu verändern.

Es lassen sich zwei grundsätzliche Payments-Innovation-Trends beobachten. Zum einen drängen neue Account-2-Account Services zu den bisherigen Kartenzahlungslösungen auf den Markt. Die Zahlung wird dabei von einem lizensierten Payments Initiation Service Provider (PISP) direkt im Account des Kunden ausgelöst und über eine Schnittstelle abgewickelt, ohne dass ein Moderator, wie bisher das Kartenschema, notwendig ist. Zum anderen bewegen sich die ausgelösten Transaktionen weg von der batch-basierten hin zur Echtzeit-Verarbeitung. Direkt nach der Initiierung findet auch das Settlement statt – und dank der digitalen Infrastruktur auch an Wochenenden sowie Feiertagen. Das Konzept der Echtzeit-Zahlung ist nicht neu, allerdings mangelt es bei den Angeboten, wie SEPA Instant, oft an Interoperabilität, effizienter Infrastruktur sowie einer kundenzentrierten User Experience.

Open Banking Payments Innovationen erobern den Markt

Buy now, pay later – BNPL

Die ersten Innovationen in Open Banking Payments haben es bereits auf die ganz große Bühne geschafft: Im Juni 2022 erklärt Apple Inc. als ein weiteres großes BigTech, dass es im Herbst das Schema BNPL in den USA ausrollen wird. Sie treten damit in direkte Konkurrenz mit etablierten BNPL-Lösungen von Dienstleistern wie Klarna oder Paypal. BNPL ermöglicht es den Kunden, den zu zahlenden Betrag über einen Zeitraum in Form von Raten zu strecken und/oder die Fälligkeit der (ersten) Zahlung auf einen späteren Zeitpunkt zu schieben. Anders als bei Kleinst- oder Ratenkrediten ist dabei kein aufwendiger Antrags- oder Genehmigungsprozess notwendig – der Kunde kann die gewünschte Option direkt im Bezahlprozess auswählen, während die notwendigen Credit-Score- oder Limit-Prüfungen im Hintergrund ausgeführt werden. Mit der Bereitstellung von BNPL bieten Banken ihren Kunden eine innovative Zahlungsmöglichkeit, die nicht nur das Geschäft mit Kleinst- und Ratenkredite bei Banken ersetzt, sondern auch die Zahlung auf Rechnung und per Kreditkarte. Ein eigener BNPL-Service würde es Banken ermöglichen, die User Experience ihrer Kunden zu steigern sowie die Kundenbindung zu stärken, da dieser die Finanzierung unkompliziert über seine eigene Bank abwickelt und keine externen Zahlungsanbieter nutzt.

Variable Recurring Payments – VRP

Neben dem etablierten BNPL-Schema drängen weitere neue Schemas auf den Payments-Markt. VRP erlauben erstmals das Erstellen einer dauerhaften Zustimmung für einen oder mehrere Open-Banking-Zahlungsaufträge, welche die durch eine Zahlungsvereinbarung getroffenen Zahlungsparameter erfüllen. Diese mit dem Erstellen des Mandats definierten Zahlungsparameter können bspw. der Empfänger, die Laufzeit, die Häufigkeit oder der Betrag sein. Erfüllt der Zahlungsauftrag die Bedingungen, wird die Zahlung durch den PISP automatisch und ohne weitere Autorisierung im Konto des Kunden ausgelöst.

VRP hat das Potenzial langwierige Verfahren wie den Dauerauftrag oder das Lastschriftverfahren abzulösen, bei denen die tatsächliche Gutschrift frühstens nach drei Interbankengeschäftstagen durchgeführt wird. Häufigster Use Case im Kontext der VRP ist momentan das Sweeping, also dem Bewegen von Kapital zwischen eigenen Konten; beispielsweise von einem Tagesgeldkonto auf ein Sparkonto oder eine Investmentplattform.

Durch die Einführung von VRP, können Banken ihren Kunden eine sichere, flexible und transparente Verwaltung ihrer (regelmäßigen) Zahlungen ermöglichen, das Managen ihrer Konten erleichtern und vor möglichen Überziehungen zu schützen. Dabei überzeugen die Vorteile neben Privat- auch Firmenkunden: VRP bietet erhöhte Sicherheit durch Echtzeit-Settlement und die Verringerung von Betrugsmöglichkeiten im Vergleich zu Bezahlkarten, Kostensenkungen durch die Minimierung der involvierten Akteure und Verringerung der drop-out-Rate von Kunden durch eine verbesserte User Experience.

Request-2-Pay

Es gibt weitere Schemas und Initiativen aus dem privaten Sektor, die sich in Richtung Open Banking bewegen (EPC SEPA Request-to-Pay, SEPA API Scheme und EPI). Unbedingt erwähnt werden muss an dieser Stelle Request-to-Pay (R2P). Über eine dedizierte Schnittstelle ermöglichen Drittanbieter das Stellen einer Zahlungsanfrage, bereits gefüllt mit allen Zahlungsinformationen, die durch Bestätigung des Käufers direkt die Zahlung auslöst.

Whitepaper 2022: Payments Trends – Die Zukunft beginnt jetzt!

Jetzt registrieren und kostenlos downloaden.

Open Banking Payments auch im am physischen POS

Auch im Bereich Payments steigt der Innovationsdruck auf Banken durch FinTechs und BigTechs. Moderne, Open-Banking-basierte Zahlungsmöglichkeiten überzeugen den Nutzer, der den Zahlungsvorgang direkt im Shop schnell, sicher und transparent abschließen kann, ohne umständlich Informationen der physischen Karte eingeben zu müssen. Der Nutzer wird sich immer für die Zahlungsmethode mit der besten User Experience und den wenigstens Klicks entscheiden, weshalb User-Centricity ein Kernwert für die Entwicklung neuer Services geworden ist. Auffällig ist jedoch, dass die meisten Open-Banking-Payments-Services momentan für das Bezahlen im Online-Shop entwickelt sind.

Am physischen POS dominieren hingegen noch Kartenmodelle. Generell sollte der Kunde am physischen POS den gleichen Komfort wie Online genießen können und nicht auf innovative Zahlungsmethoden (wie R2P und BNPL) verzichten müssen. Aufgabe von Open Banking Payments ist es, Lösungen zu finden, die sich vollumfänglich und nahtlos in den Alltag der Kunden integrieren lassen.

Neue Ertragsmodelle durch Open Banking Payments

Open Banking Payments hat das Potenzial, den traditionellen Zahlungsverkehr langfristig abzulösen. Mittelfristig ist mindestens zu erwarten, dass Open Banking Payments und der traditionelle Zahlungsverkehr koexistieren und um die attraktiveren Angebote kämpfen werden. Dass Open Banking Payments nicht nur ein Trend ist, sondern auch von Akteuren im traditionellen Zahlungsverkehr ernst genommen werden muss, wird dadurch deutlich, dass beispielsweise VISA als Anbieter von Bezahlkarten die Open-Banking-Plattform Tink für 2,15Mrd $ übernommen hat.

Die Vorteile von Open Banking Payments liegen auf der Hand: Zahlungen werden über PISs direkt Account-to-Account ausgelöst und in Echtzeit abgewickelt – und können durch Informationen von AIS-Providern angereichert werden. Durch moderne Open Banking Architekturen können standardisierte APIs für Dritte kostenpflichtig angeboten und zu innovativen Zahlungsmethoden kombiniert werden. Für Banken offenbart sich hier die Möglichkeit, sich im Zahlungsverkehr selbstbewusst zu positionieren: Beispielsweise können Banken über monetarisierte AIS-Schnittstellen zusätzliche Credit-Rating-Informationen anbieten, um BNPL-Anbietern eine fundierte Entscheidung zu ermöglichen. Oder aber einen eigenen BNPL-Service anbieten und die Marktteilnehmer durch eine niedrigere Ausfallquote und einen guten Ruf von sich zu überzeugen.

Einige Open-Banking-Payments-Schemas haben sich bereits etabliert – andere sind noch in der Findungs und Standardisierungsphase. Fest steht jedoch: Open Banking revolutioniert den Zahlungsverkehr mit kundenzentrierten, API-basierten Innovationen. Um flexibel auf die immer wieder aufkommenden Trends reagieren zu können, müssen Banken bereits heute die technischen Voraussetzungen schaffen!

Sind Sie bereit für das Banking der Zukunft?

Die Spielregeln einer gesamten Branche werden neu definiert. Wie müssen sich Banken JETZT aufstellen, um für die zukünftigen Herausforderungen gerüstet zu sein? Diese Frage steht im Fokus unserer Serie Banking der Zukunft.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.