Die Nachhaltigkeits-Berichterstattung wird ab 2022 quantitativer und vergleichbarer.

Nach Art. 8 der Taxonomie-Verordnung ist geregelt, welche Offenlegungspflichten Finanz- und Nicht-Finanzunternehmen ab 2022 haben, wenn sie unter die Pflicht fallen, einen Nachhaltigkeitsbericht zu veröffentlichen. Kurz gesagt, geht es für die Kreditinstitute um die Ermittlung der Green Asset Ratio (GAR).

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Nach Art. 8 der Taxonomie-Verordnung kommen einige Neuerungen auf die Institute bei der Offenlegung zu.

Am 10.12.2021 wurde final die delegierte Verordnung (EU) 2021/2178 als Ergänzung der Taxonomie-Verordnung (EU) 2020/852 im Amtsblatt der Europäischen Union veröffentlicht. Sie folgte auf die Veröffentlichung der technischen Bewertungskriterien für Wirtschaftsaktivitäten in der delegierten Verordnung (EU) 2021/2139 für die ersten beiden Umweltziele „Klimaschutz“ und „Anpassung an den Klimawandel“ am 09.12.2021.

Nach Art. 8 der Taxonomie-Verordnung ist geregelt, welche Offenlegungspflichten Finanz- und Nicht-Finanzunternehmen ab 2022 haben, wenn sie unter die Pflicht fallen, einen Nachhaltigkeitsbericht zu veröffentlichen. Kurz gesagt, geht es für die Kreditinstitute um die Ermittlung der Green Asset Ratio (GAR). Diese Kennzahl soll zukünftig den Anteil der EU-Taxonomie-konformen Assets im Verhältnis zu allen Assets einer Bank angeben. Es ist zu erwarten, dass dieser KPI eine wesentliche Rolle spielen wird, um die Nachhaltigkeitsperformance einer Bank zu beurteilen.

Der Vorteil der GAR ist, dass sie intuitiv leicht zu erfassen ist. Da es sich aber lediglich um ein Verhältnis von Bilanzpositionen handelt, wird die GAR letztendlich nicht ausreichen, wenn auch der Impact dieser Positionen gemessen werden soll oder um zu beurteilen, auf welchem x-Grad-Pfad der Erwärmung ein Asset liegt.

Dennoch schlägt die EU-Kommission mit der GAR einen dringend benötigten Weg ein. Denn erst wenn Nicht-Finanz- und Finanzunternehmen auch quantitativ berichten, verbessert sich die Datenlage für Kunden, Mitarbeiter oder Investoren, um Anstrengungen im Bereich der Nachhaltigkeit auch bewerten zu können.

Bestimmung der GAR – eine neue Aufgabe für Kreditinstitute in 2022

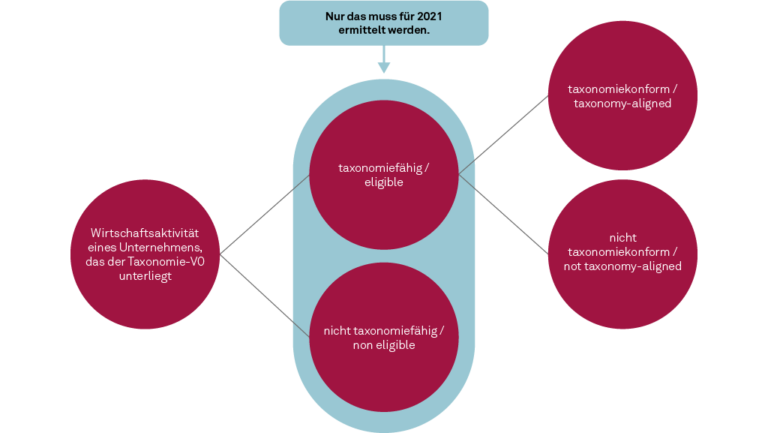

Auch wenn die GAR grundsätzlich intuitiv ist, so ist ihre Ermittlung doch alles andere als trivial. Daher kommt auf die betroffenen Kreditinstitute bereits zu Beginn 2022 eine neue Aufgabe zu. Für das abgelaufene Geschäftsjahr 2021 müssen die Geschäfte mit Partnern ermittelt werden, für die bereits technische Bewertungskriterien gemäß der delegierten Verordnung (EU) 2021/2139 vorliegen. Das heißt, dass in 2022 erstmal nur entschieden werden muss, ob eine Wirtschaftsaktivität überhaupt „taxonomiefähig“ ist. Für Banken gilt dies auch für das Jahr 2023. Erst in 2024 muss auch beurteilt werden, ob die Wirtschaftsaktivität „taxonomiekonform“ ist. Der zugehörige Entscheidungsbaum ist in Abbildung 1 dargestellt.

Abbildung 1: Entscheidungsbaum zur Ermitlung der Green Asset Ratio (GAR)

Um die Offenlegungspflichten in 2022 zu erfüllen, müssen die betroffenen Kreditinstitute mehrere Positionen bestimmen. Darunter fallen neben den gesamten Aktiva, Derivaten, den Anteil des Handelsportfolios und den kurzfristigen Interbankenkrediten auch die Positionen gegenüber Staaten, Zentralstaaten und supranationalen Emittenten. In einem weiteren Schritt ist zu entscheiden, welche Kreditnehmer selbst unter die Nachhaltigkeitsberichtspflicht fallen. Denn nur von diesen Geschäftspartnern werden spätestens in 2023 durch die Offenlegungspflicht die benötigten KPIs für die finale GAR vorliegen.

Ob ein Kreditnehmer taxonomiefähig ist oder nicht, wird an seinem Sektor festgemacht, welcher gemäß den NACE-Codes Level 4 klassifiziert werden muss. Liegen für diesen NACE-Code Level 4 in der delegierten Verordnung (EU) 2021/2139 Bewertungskriterien vor, so gilt dieser Kreditnehmer in 2022 als taxonomiefähig und die zugehörigen Assets fließen in den zu veröffentlichen Anteil ein.

Da hier Merkmale der Kreditnehmer gefordert sind, wie die Eigenschaft, ob ein Nachhaltigkeitsbericht veröffentlicht werden muss oder nicht, oder der zugehörige NACE-Code Level 4, die in der Vergangenheit eher nicht standardmäßig bei der Kreditvergabe erfasst wurden, besteht hier ein Nachholbedarf auf Seiten der Kreditinstitute.

Wenn Sie hierzu weiteren Bedarf an Informationen oder Fragen haben, unterstützen wir Sie gerne. Bitte nehmen Sie Kontakt mit uns auf.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.