Eine tickende Zeitbombe für die Assets der Banken

Durch den spürbaren Einfluss des Klimawandels in der jüngsten Vergangenheit und den daraus resultierenden politischen Maßnahmen lohnt sich ein Blick auf potenzielle „Stranded Assets“ ganz besonders.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Was sind Stranded Assets?

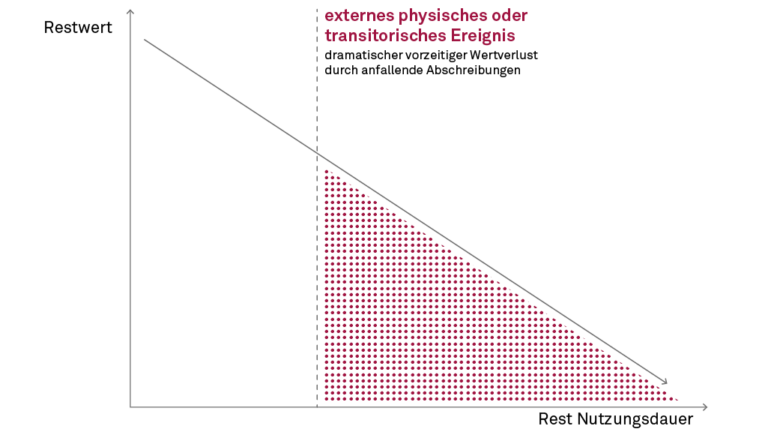

Durch den spürbaren Einfluss des Klimawandels in der jüngsten Vergangenheit und den daraus resultierenden politischen Maßnahmen lohnt sich ein Blick auf potenzielle Stranded Assets ganz besonders. Diese können einen plötzlichen und vor allem nicht unerheblichen Schaden für die Banken verursachen. Diese Tatsache ergibt sich aus der folgenden Definition des Begriffs:

„Stranded Assets sind Vermögenswerte, die noch vor Ende ihrer (geplanten) wirtschaftlichen Nutzungsdauer an Wert verlieren beziehungsweise zu neuen Verbindlichkeiten führen.“

GIZ Alte Schätze nicht mehr heben (2017)

Abbildung 1: Entwicklung von Stranded Assets im Zeitverlauf

Weltweit werden die potenziellen Stranded Assets auf etwa $2,0 Billionen geschätzt.1 Zum Vergleich, der Schaden der globalen Schäden aus Naturkatastrophen betrug im Jahr 2021 ca. $280 Milliarden.2 Die Summe, die auf dem Spiel steht, ist somit eine enorme volkswirtschaftliche Herausforderung.

Die Gründe hierfür sind vielfältig gegeben, können aber im Wesentlichen im Rahmen von Umwelt-Risiken auf zwei Kategorien eingegrenzt werden.

| Art | Physische Risiken | Transitorische Risiken |

|---|---|---|

| Definition | ergeben sich im Hinblick auf einzelne Extremwetterereignisse und deren Folgen. | gehen mit den Folgen einer Umstellung auf eine kohlenstoffarme Wirtschaft einher. |

| Ausprägung | Chronisch:

Akut:

|

|

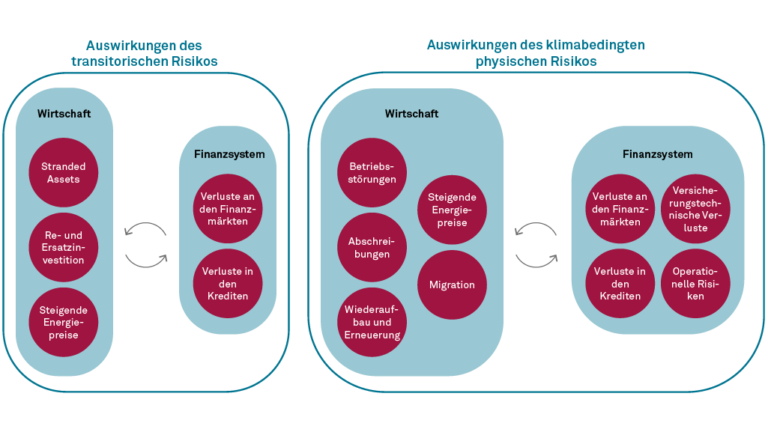

Generell bedarf es aber einer grundsätzlichen und umfassenden Risikoinventur, da Nachhaltigkeitsrisiken auf alle Risikoarten wirken.

Aus Stranded Assets können Ansteckungen an den Finanzmärkten resultieren, die auf die Wirtschaft zurückwirken und über Zweitrundeneffekte zu dauerhaften Abschreibungen führen.

Abbildung 2: Auswirkungen von transitorischen und klimabedingten physischen Risiken, in Anlehnung an Asian Infrastructure Investment Bank

Globale Dimension der Stranded Assets vor allem im Zuge der Dekarbonisierung

Im Zuge der weltweiten Dekarbonisierung kann es dazu kommen, dass viele fossile Reserven nicht die erwarteten Erträge erzielen, weil die Nachfrage und die Preise sinken oder diese nicht mehr gefördert werden dürfen. So ergeben sich zum Beispiel für die Produzentenländer und die dort ansässigen Unternehmen enorme Aufgaben für eine emissionsarme Diversifizierung.

Negative Konsequenzen, die aus Stranded Assets für Teile der Volkswirtschaften resultieren, müssen abgefedert werden:

- Rückgang der wichtigen Exporteinnahmen und Abschreibung von wesentlichen Assets,

- Einschränkungen des Inlandsverbrauchs und Kosten zur Beschaffung von Alternativen,

- besondere Schwierigkeiten, die wirtschaftliche Abhängigkeit des Wohlstands von fossilen Rohstoffen zu reduzieren

Für alle Stakeholder wie Banken, Finanzinvestoren, Industrieunternehmen unterschiedlicher Sektoren, institutionelle Investoren wie Pensionsfonds, Versicherungen und Privatanleger birgt dies große Risiken.

Auf lokaler Ebene lohnt sich ein Blick auf die Sicherheitenwerte.

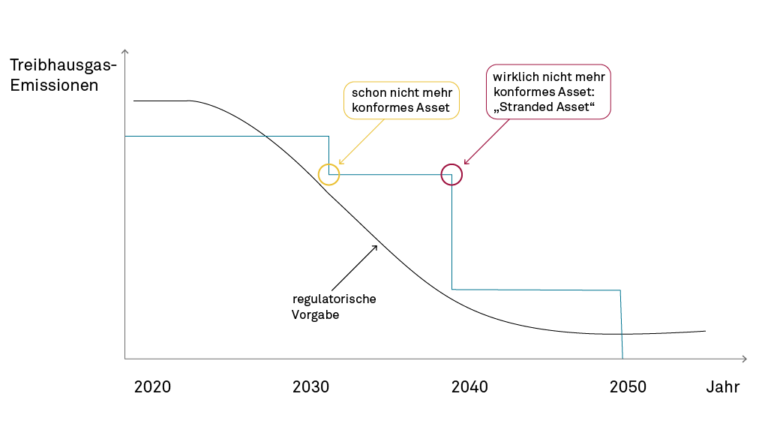

Mit zunehmenden physischen und transitorischen Risiken erhöht sich die Wahrscheinlichkeit, dass ein Asset wie zum Beispiel eine Immobilie keinen oder nur noch geringe Sicherheitenwerte bietet. Das Risiko kann z.B. am sogenannten Treibhausgas-Wert (THG-Wert) abgeleitet werden. Je niedriger der IST-THG-Wert eines Gebäudes ist, desto niedriger ist die Wahrscheinlichkeit ein Stranded Asset zu werden. Denn die Instandhaltung ist günstiger und einfacher durchzuführen, um einen akzeptierten Stand wieder zu erreichen.

Abbildung 3: Anforderungen an Treibhausgaskonformität

Für Banken bedeutet dies ebenfalls ein hohes transitorisches Risiko bei der Bewertung von Sicherheiten sowie im Ernstfall deutlich höhere Ausfälle.

Auch die sozialen Folgen müssen berücksichtigt werden.

Stranded Assets stellen neben wirtschaftliche auch besondere ökologische, soziale und steuerliche Herausforderungen dar.

Wenn z.B. große Unternehmen insolvent werden bzw. ganze Industrien nicht mehr benötigt werden, steigt die Arbeitslosigkeit spürbar an und die Steuereinnahmen sinken, während die Nachfrage nach sozialen Dienstleistungen wie etwa Arbeitslosengeld oder Sozialhilfe steigt. Als Folge lässt dies die Ausfallwahrscheinlichkeit für die betroffenen Kreditnehmer ansteigen.

Darüber hinaus können Hinterlassenschaften zur weiteren Umweltzerstörung führen, welche noch quantifizierbare „Verbindlichkeiten“ mit sich bringen. Sicherheitenwerte können so über Zweitrundeneffekte einen zusätzlichen Wertverlust durchleben was die LGD-Quote ansteigen lässt.

Durch vorausschauendes Handeln und rechtzeitiges antizipieren der Effekte, die aus Folgen des Klimawandels oder durch politische Regulierung entstehen, können Risiken, die mit Stranded Assets verbunden sind, vermieden oder zumindest deutlich abgemildert werden.

Handlungsempfehlungen

Kreditinstitute sollten sich intensiv mit der Bewertung ihrer Assets und des Portfolios auseinandersetzen, um die Risiken und wahren Kosten zu kennen. Damit können Abschreibungen aus Fehlinvestitionen reduziert bzw. vermieden werden. Aus diesem Grund haben Nachhaltigkeits- und Klimastresstest nicht nur aus aufsichtsrechtlichen Gesichtspunkten einen wesentlichen Stellenwert, sondern auch unter Planungs- und Steuerungssicht des jeweiligen Kreditinstituts.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.