S-ESG-Score – ein wichtiges Instrument bei der grünen Transformation

Die Integration von ESG-Aspekten in die Finanzierung verändert das Firmenkundengeschäft. Nachhaltigkeit findet immer mehr Einzug im operativen Geschäft der Kreditinstitute. Als Beispiel sei hier der S-ESG-Score zu nennen, der systematisch Transparenz bringt und dabei hilft, den Transformationsbedarf der Firmenkunden zu erkennen.

- Rolle der Banken im Rahmen der grünen Transformation

- EBA Leitlinien zur Kreditvergabe und -überwachung

- EU-Aktionsplan und der European Green Deal

- S-ESG-Score schafft systematische Transparenz über Nachhaltigkeitsrisiken

- Standardisierter und individueller Teil des Scorings

- Im Wettbewerb langfristig bestehen

- Fragestellungen bei der Einführung eines ESG-Scores

- Fazit

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Die neue Rolle der Banken im Rahmen der grünen Transformation

Nachhaltigkeit findet immer mehr Einzug im operativen Geschäft der Kreditinstitute. Nicht nur die zahlreichen regulativen Aktivitäten, wie unter anderem die MaRisk und EBA Guideline, haben dafür ein Bewusstsein geschaffen, sondern auch mögliche strategische Vorteile erhöhen die Umsetzungsmaßnahmen der Institute stetig.

Die EBA Leitlinien zur Kreditvergabe und -überwachung bringen ESG in das Kerngeschäft der Bank.

Die europäische Bankaufsichtsbehörde (European Banking Authority – EBA) hat am 29. Mai 2020 die finale Fassung ihrer Leitlinien für die Kreditvergabe und Überwachung (“Guidelines on loan origination and monitoring”) veröffentlicht.

Die Leitlinien spiegeln hierbei die aktuellen aufsichtsrechtlichen Schwerpunkte im Zusammenhang mit der Kreditvergabe wider. Insbesondere werden ESG-Themen aufgegriffen. Zum Beispiel sind das Einholen von umfangreichen Kreditnehmerinformationen, die fortlaufende und anlassbezogene Durchführung von Kreditanalysen sowie besondere Anforderungen an die Dokumentation im Kreditprozess in Abhängigkeit von der Kundengruppe notwendig.

Direkt von der Europäischen Zentralbank beaufsichtigte Institute müssen die Anforderungen der Guideline nun stufenweise umsetzen. Die vollständige Umsetzung der Guideline ist bis zum 30. Juni 2024 für alle direkt beaufsichtigten Institute verpflichtend. Für die von der BaFin beaufsichtigten Kreditinstitute erfolgt die Umsetzung der EBA Leitlinien für die Kreditvergabe und Überwachung mit der 7. MaRisk-Novelle, deren Konsultation bereits im September 2022 erschienen ist.

Der EU-Aktionsplan und der European Green Deal zeigen die neue Rolle des Finanzsektors bei der „grünen Transformation“

Der EU-Aktionsplan nimmt den Finanzsektor zur Transformation der Wirtschaft in die Pflicht. Hier ist die Verbindung zur Regulatorik über die jüngsten Maßnahmen bereits heute erkennbar. Auch haben die Institute bei einem der Kernziele des EU-Aktionsplans, Finanzmittel in nachhaltige Investitionen zu lenken, einen großen Hebel.

Um dieser Rolle gerecht zu werden, muss sich auch die Beratung der Institute anpassen, denn die politischen Bemühungen in der EU führen zwangsläufig dazu, dass auch die Anforderungen für die einzelnen Kunden der Institute selbst umzusetzen sind.

Auch die aktuelle Energiekrise, der anhaltend hohe Kostendruck sowie verändertes Verbraucherverhalten verstärken den Druck auf Seiten der Firmenkunden, sich selbst mit dem Thema Nachhaltigkeit und den damit verbundenen Risiken zu beschäftigen.

Dazu bedarf es strategische und systematische Lösungen der Institute in der Firmenkundenberatung, die Transparenz über ESG-Risiken der Firmenkunden schaffen und gleichzeitig aufsichtsrechtliche Anforderungen an das Kreditgeschäft erfüllen.

Der S-ESG-Score schafft systematische Transparenz über Nachhaltigkeitsrisiken von Branchen im Firmenkundengeschäft.

Der S-ESG-Score (Sparkassen-ESG-Score) – eine gemeinsame Entwicklung der Sparkassen Rating, der Risikosysteme GmbH (SR) und dem DSGV-Branchendienst – ist ein zuverlässiges Modell auf Branchenebene, das misst, wie stark Unternehmen einer Branche durchschnittlich von Nachhaltigkeitsrisiken betroffen sind. In den Score fließen Informationen der Kunden und deren Branchen bezüglich ihrer Nachhaltigkeitsrisiken aus den verschiedenen Bereichen ein. Somit steht den Sparkassen mit dem S-ESG-Score ein Instrument zur systematischen Analyse des Nachhaltigkeitsgrads und der damit verbundenen Risiken zur Verfügung.

Für den Score wurden zehn geeignete Indikatoren identifiziert:

- Environment – zum Beispiel Treibhausgasemissionen (4 Indikatoren)

- Social – zum Beispiel angemessene Löhne und faire Bedingungen am Arbeitsplatz (4 Indikatoren)

- Governance – zum Beispiel Lieferketten (2 Indikatoren)

Die Indikatoren und Dimensionen werden mit spezifischen Gewichten zum S-ESG-Score aggregiert, der das Ausmaß der Nachhaltigkeitsrisiken in der jeweiligen Branche – und im Vergleich zu anderen Branchen – widerspiegelt. Die E-Komponente nimmt mit 60 % den wesentlichen Teil des Scores ein, gefolgt von der S-Komponente mit 30 %. Der geringste Anteil entfällt mit 10 % auf die G-Komponente.

Standardisierter und individueller Teil des Scorings

Insbesondere für die individuelle Einstufung der Firmenkunden im Rahmen des S-ESG-Scores ist thematisches und methodisches Know-How des Kundenberaters gefordert. Die Einordnung des Kunden erfolgt anhand eines Abgleichs des Branchendurchschnitts und der qualitativen Kernaussagen der einzelnen Indikatoren.

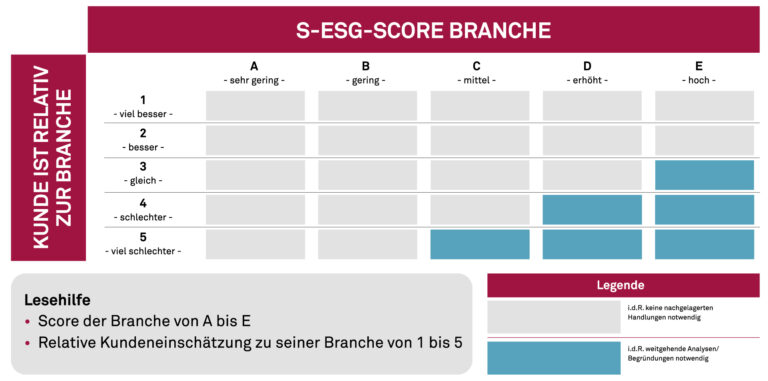

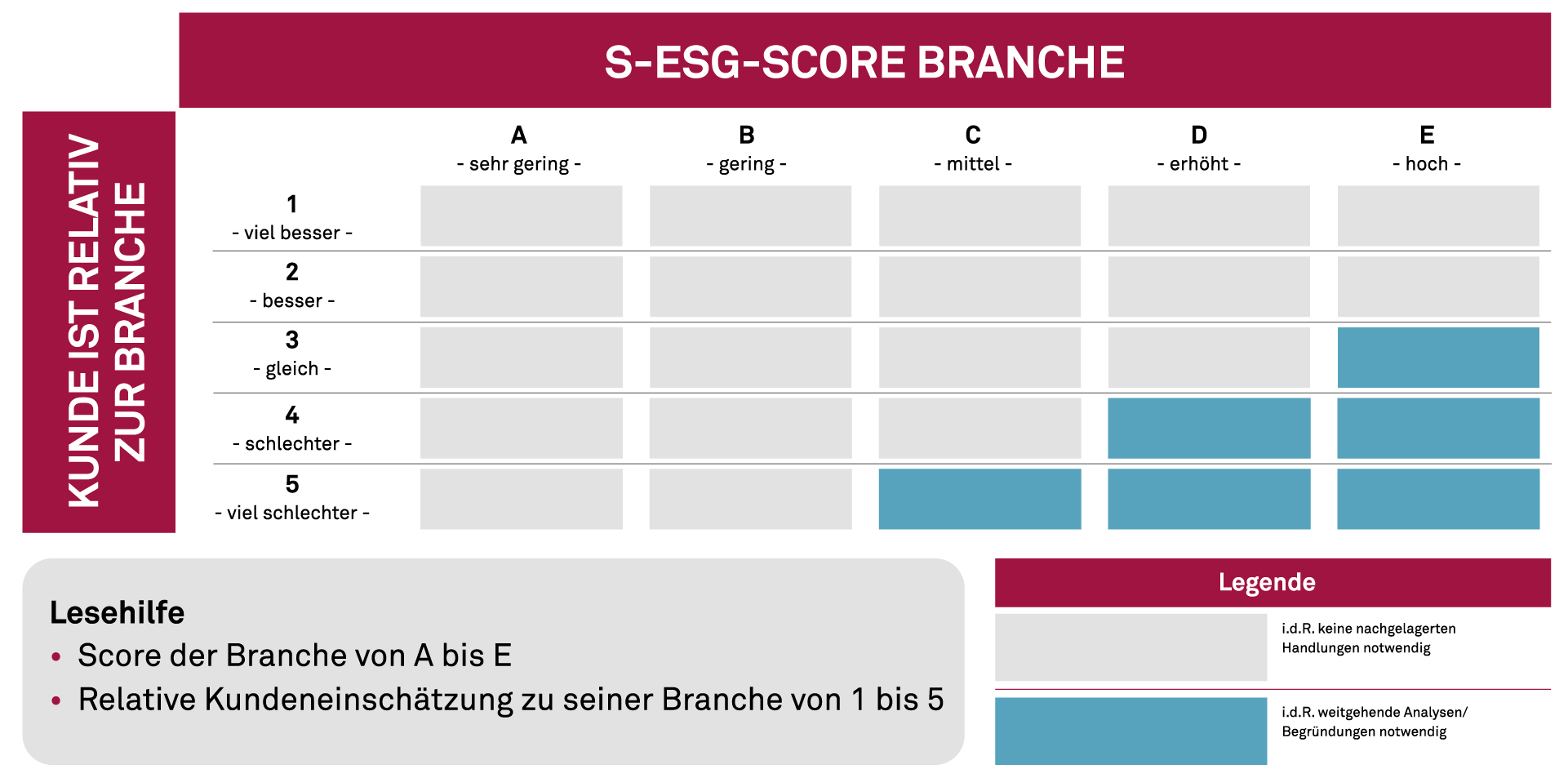

Abbildung: S-ESG-Score

Ein Score von A bedeutet sehr geringe Nachhaltigkeitsrisiken der Branche, während ein Score von E ausdrückt, dass die Branche hohen Nachhaltigkeitsrisiken ausgesetzt ist. Der Kunde wird innerhalb seiner Branche von 1 – viel besser – bis 5 – viel schlechter – zum Durchschnitt bewertet. Damit ist zum einen eine umfangreiche Beurteilung über die jeweilige Kundensituation möglich und hilft zum anderen, die Kundenbindung zu intensivieren und Vertriebschancen zu generieren.

Der S-ESG Score bringt zwar nun systematische Transparenz ins Firmenkundengeschäft, allerdings reicht diese nicht aus, um im Wettbewerb langfristig zu bestehen.

Die Umsetzung der EBA-Leitlinien und die Beschäftigung mit ESG-Faktoren in der Kreditvergabe erfüllt zwar die aufsichtlichen Anforderungen, doch um sich als als kompetenter Finanzdienstleister im Bereich Nachhaltigkeit am Markt zu positionieren und wahrgenommen zu werden, müssen zwingend weitere Überlegungen angestellt werden. Nur so können die Institute Wettbewerbsvorteile generieren.

Fragestellungen bei der Einführung eines ESG-Scores

Strategie

Kernaussage

- Ganzheitliche strategische Überlegungen und operative Umsetzung sind gefragt!

Fragestellungen

- Welche Aussagekraft soll der S-ESG-Score für das Institut haben?

- Welche Kunden und Branchen wollen künftig betreut werden?

- Wollen und können resultierende Nachhaltigkeitsrisiken getragen werden und wie sollen diese gesteuert werden?

Vertrieb

Kernaussage

- Transformation von Kunden schafft echte Kundenbindung und öffnet Vertriebschancen!

Fragestellungen

- Welcher Produktekatalog muss Kunden angeboten werden?

- Welche Angebote und Dienstleistungen können mit Kooperationen über die typische Produktpalette hinaus angeboten werden?

- Wie sieht das Pricing für niedrige und hohe Nachhaltigkeitsrisiken („grüne“ und „risikoadjustierte“ Bepreisung) aus?

Steuerung

Kernaussage

- Marktfolge (Risikomanagement) muss aktiv in die Bearbeitung und Steuerung einbezogen werden!

Fragestellungen

- Wie können ESG-Faktoren bei der Bewertung von Sicherheiten berücksichtigt werden?

- Wie können Kreditnehmerinformationen und -daten, detailliert um Aspekte der Nachhaltigkeit, ausgewertet werden?

- Wie sieht die Verzahnung zum Risikomanagement durch Einführung des Scorings aus?

Datenmanagement

Kernaussage

- Datenmanagement und Einholen von Kundeninformationen ist wichtiger Bestandteil der Kreditvergabe!

Fragestellungen

- Wie sieht eine solide Datenbank zur Erfassung von Kriterien im Kontext von ESG und relevanten Kriterien (z. B. Kriterien des S-ESG-Scores) aus?

- Erweiterung der Informationsanforderungen zur taxonomiekonformen Überprüfung des Geschäfts (z. B. Green-Asset-Ratio).

- Einholen von umfangreichen Kreditnehmerinformationen, fortlaufende und anlassbezogene Durchführung von Kreditanalysen.

Diese oben genannten Fragestellungen zeigen, wie vernetzt die einzelnen Bereiche eines Instituts sind und welche grundsätzlichen Themen bei der Einführung eines ESG-Scorings beachtet werden müssen, um eine erfolgreiche Umsetzung sicherzustellen.

Fazit

Der S-ESG-Score ist ein gutes Instrument, um die aufsichtlichen Anforderungen zu erfüllen, aber auch um den Transformationsbedarf von Kunden zu identifizieren.

Dennoch bedarf es grundsätzlicher strategischer Überlegungen, damit nicht nur Daten gesammelt, sondern aus diesen auch Steuerungsimpulse generiert werden.

Gerne unterstützen wir Sie mit unserem spezifischen ESG-Know-how über alle Themengebiete hinweg bei der Implementierung des ESG-Scores und besprechen die strategischen Fragestellungen mit Ihnen. Sprechen Sie uns an und lassen Sie uns gemeinsam an der grünen Transformation arbeiten.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.