Einmal rückwärts gedacht – von der Green Asset Ratio zur grünen Produktstrategie

Regulatorische Anforderungen im Kontext der Nachhaltigkeit bringen nicht nur Herausforderungen, sondern auch zahlreiche Chancen mit sich. Wir zeigen am Beispiel der Green Asset Ratio, wie eine regulatorische Anforderung als Rahmen für eine grüne Produktstrategie im Privatkundengeschäft genutzt werden kann.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Aktuelle Situation

Mit der Übertragung der Aufgabe, die Nachhaltigkeit in Europa zu fördern und damit im ersten Schritt den Klimawandel abzumildern, haben die Politik und die Bankenaufsicht bereits eine Vielzahl an (regulatorischen) Vorschriften auf den Weg gebracht, die es in den kommenden Jahren für die Banken umzusetzen gilt. Von der EU-Taxonomie, über die Offenlegungspflichten (Säule 3) aus Artikel 449a CRR II und den bevorstehenden MaRisk 2022 bis hin zum konkreten Klimarisikostresstest der EZB in der ersten Jahreshälfte 2022, … auf Banken kommen zahlreiche neue Anforderungen hinzu.

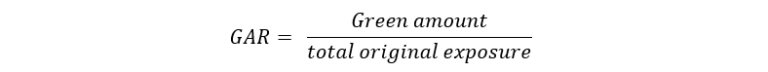

Eine konkrete Anforderung, um die nachhaltigen Aktivitäten der Kreditinstitute zu identifizieren und zu messen, ist die „Green Asset Ratio“ (GAR) aus Artikel 8 der EU-Taxonomie. Die GAR zeigt das Verhältnis der Assets, die nach der EU-Taxonomie nachhaltig sind und dadurch im Wesentlichen zum Erreichen der beiden aktuellen Umweltziele „Klimaschutz“ und „Anpassung an den Klimawandel“ beitragen, zu allen Assets einer Bank auf. (Artikel 9 Verordnung (EU) 2019/2088)1:

Offenlegungspflichtige Banken, die unter die Non-Financial Reporting Directive (NFRD) fallen (siehe Infokasten), müssen ihre GAR im ersten Schritt von Taxonomie-fähigen Assets seit dem 01.01.2022 und im zweiten Schritt von Taxonomie-konformen Assets ab dem 01.01.2024 offenlegen.

Infokasten: Offenlegungspflichten unter NFRD

Aktuell: Kapitalmarktorientierte Unternehmen, die mehr als 500 Mitarbeiter beschäftigen oder zwei von drei Größenkriterien erreichen – 40 Millionen Euro Umsatz, 20 Millionen Euro Bilanzsumme

Erweiterung: Alle großen Unternehmen ab 250 Mitarbeitern im Jahresdurchschnitt, unabhängig von einer Kapitalmarktorientierung, berichten. Die weiteren Schwellen für große Unternehmen liegen weiterhin bei einer Bilanzsumme von über 20 Millionen Euro und einem Umsatz von über 40 Millionen Euro. Zwei dieser drei Größenmerkmale müssen überschritten werden.

Herausforderungen im Zusammenhang mit der Green Asset Ratio

Die auf den ersten Blick einfach wirkende Kennzahl GAR bringt allerdings eine Reihe von Herausforderungen mit sich. Neben der Schwierigkeit, die relevanten Daten zu beschaffen und vorzuhalten, ist auch die Kategorisierung der Risikopositionen eine Herausforderung. Dies ist am Beispiel von Immobilienfinanzierungen anschaulich darstellbar. Eine Bank hat eine bereits seit einigen Jahren laufende Immobilienfinanzierung im Portfolio. Zum Zeitpunkt des Kreditabschlusses verlangte die Bank noch nicht, dass ein Energieeffizienzausweis der Immobilie vorgelegt wird. Damit fehlt der Bank heute eine zentrale Auswertungsmöglichkeit, um ihren Immobilienbestand nach Energieeffizienzklassen zu analysieren. Für Neugeschäft hat die Bank zwar die Möglichkeit, Energieeffizienzausweise einzufordern, sollte sich aber vorher Gedanken machen, wann eine Finanzierung auch „grün“ im Sinne der GAR ist und wann nicht. Dies ist vor allem dann relevant und nicht trivial, wenn eine Bestandsimmobilie und kein Neubau finanziert werden soll.

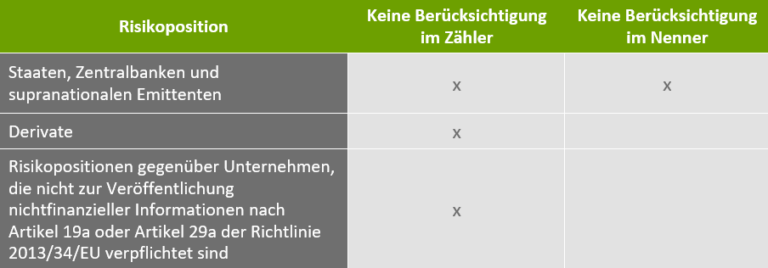

Aber damit nicht genug. Auch die Kommunikation der GAR sollte ebenfalls nicht unterschätzt werden. Gem. Artikel 7 Absatz 1 bis 3 (Verordnung (EU) 2020/852) werden verschiedene Risikopositionen nicht einbezogen:

Dies kritisiert auch Torsten Jäger (Leiter Nachhaltigkeit beim Bankenverband) in seinem Artikel „Warum die Green Asset Ratio in die Irre führt“.2 Er stellt heraus:

Momentan werden lediglich zwischen 20 und 40 % der Wirtschaftsaktivitäten überhaupt von der Taxonomie erfasst, und nur etwa 7 % erfüllen aktuell tatsächlich die ambitionierten Nachhaltigkeitskriterien der Taxonomie.

Torsten Jäger Leiter Nachhaltigkeit beim Bankenverband

Zusammenfassend wird deutlich, dass die GAR zwar noch einige Schwachstellen aufweist, aber dennoch als KPI für Banken u.a. für die Offenlegung immer wichtiger wird und folglich eine Auseinandersetzung mit der Kommunikation erfolgen muss.

Chancen der Green Asset Ratio für eine grüne Produktstrategie im Privatkundengeschäft

Trotz der aktuellen und bevorstehenden Herausforderungen im Rahmen der Offenlegung der GAR für Bestands und Neugeschäft sowie der Kommunikation bieten die politischen und regulatorischen Vorgaben auch eine große Chance für Kreditinstitute. Gespräche mit Kunden zeigen, dass bei der Nutzung dieser Chancen allerdings noch viele Fragestellungen offen sind:

- Was sind überhaupt grüne Finanzierungen?

- Wie erziele ich mit „grünen“ Produkten Ertrag?

- Wie differenziere ich mich hier am Markt?

- …

Für Banken, die sich bisher zwar mit dem Thema Nachhaltigkeit auseinandergesetzt haben, vielleicht sogar eine Einschätzung ihres Reifegrades vorgenommen haben, aber noch keine konkreten Ansätze für „grüne Produktstrategien“ haben, kann die GAR eine gute Basis bilden.

Folglich möchten wir am Beispiel der Kategorie Haushalte, die das Privatkundengeschäft im Rahmen der GAR Meldung darstellt, eine mögliche Vorgehensweise skizzieren:

Die Kategorie Haushalte wird in drei Unterkategorien aufgegliedert:

- Davon durch Wohnimmobilien besichert (of which loans collateralised by residential immovable property)

- Davon Bausanierungsdarlehen (of which building renovation loans)

- Davon KfZ-Darlehen (of which motor vehicle loans)

Die Beschreibung der Tätigkeit und die technischen Bewertungskriterien für den wesentlichen Beitrag zum Klimaschutz sowie zur Vermeidung erheblicher Beeinträchtigungen, die unter diese drei Kategorien fallen, sind im Anhang I der EU-Taxonomie beschrieben. Sie bilden die Grundlage, mehr Klarheit in grüne Produkte und Produktstrategien zu bringen, die sich wiederum über die GAR bzw. deren Entwicklung gut kommunizieren lassen.

Im Folgenden sind drei konkrete Beispiele für die beschriebenen drei Kategorien dargestellt.

(1) Erwerb von Eigentum an Gebäuden

Im Anhang I der EU-Taxonomie (7.7) ist definiert, dass Gebäude, die vor dem 31.12.2020 gebaut wurden, dem Kriterium I für einen wesentlichen Beitrag zum Klimaschutz zugeordnet werden können, wenn sie eine Energieeffizienzklasse (EPC Rating) von A vorweisen oder zu den oberen 15 % des nationalen oder regionalen Gebäudestandards zählen.

(2) Renovierung bestehender Gebäude

Im Anhang I der EU-Taxonomie (7.2) ist definiert, dass die Gebäuderenovierung den geltenden Anforderungen an größere Renovierungen entspricht3 oder alternativ zu einer Verringerung des Primärenergiebedarfs um mindestens 30 % führt4.

(3) Beförderung mit Motorrädern, Personenkraftwagen und leichten Nutzfahrzeugen

Im Anhang I der EU-Taxonomie (6.5) ist definiert, dass der Erwerb von Fahrzeugen der Klassen M1 und N1, die beide unter die Verordnung (EG) Nr. 715/2007 fallen, unter die wirtschaftliche Tätigkeit für KfZ-Darlehen fällt und für den Fall, dass sie bis zum 31. Dezember 2025 die spezifischen CO2-Emissionen im Sinne von Artikel 3 Absatz 1 Buchstabe h der Verordnung (EU) 2019/631 von 50 g CO2/km nicht überschreiten, dem Kriterium I für einen wesentlichen Beitrag zum Klimaschutz zugeordnet werden können.

Sustainable Banking – wo stehen die deutschen Banken aktuell?

In unserer Studie "Sustainable Banking" haben wir eruiert, welche Rolle die Bankenbranche bei der Transformation der Gesellschaft hin zu mehr Nachhaltigkeit einnimmt.

Neben der Prüfung der Kriterien für den wesentlichen Beitrag zum Klimaschutz oder der Anpassung an den Klimawandel muss eine „Do not signicant harm“ (DNSH), also eine Prüfung erheblicher Beeinträchtigungen der anderen vier Ziele erfolgen. Dabei sind die Kriterien aus der Anlage A-D des Anhang I der EU-Taxonomie einzuhalten. Dies bedeutet beispielsweise für den Bau eines energieeffizienten Gebäudes (erfüllt Kriterium 1), dass es z.B. nicht gegen die in der Anlage D definierten Allgemeinen Kriterien für den Schutz und die Wiederherstellung der Biodiversität und der Ökosysteme verstoßen darf.

Folglich wird also klar, dass ein Finanzierungsprodukt mit dem Fokus auf die genannten Kriterien, nicht nur gemäß EU-Kommission einen wesentlichen Beitrag zum Klimaschutz leistet (z.B. nicht gegen weitere Klimaziele verstößt), sondern auch in den Zähler der GAR übernommen werden darf und damit als grün gewertet werden kann.

Dadurch zeigt sich, dass die Anforderungen der Offenlegung der GAR nicht nur eine Herausforderung für Kreditinstitute darstellen, sondern auch einen Rahmen für die Produktgestaltung geben können.

Am Beispiel (2) wäre der Start einer Kampagne Sanierungsfinanzierungen denkbar. Das zusätzliche Angebot eines Service, die Reduktion der monatlichen Energiekosten zu berechnen, die möglichen Fördermittel aufzuzeigen und dies durch Ihre Kundenberatung zu unterstützen (durch Netzwerk Energieberater, Handwerker, etc.) könnte die Basis darstellen, dem Kunden aufzuzeigen, dass sich der Kredit von „allein bezahlt“ und für Ihr Institut den Zähler der Green Asset Ratio erhöht.

Eine „Win-Win“ Situation.

Aufsichtsrechtliche Anforderungen zu Chancen wandeln – Lösungsansatz der msg GillardonBSM

Wie können wir Sie bei der Bewältigung der zahlreichen Herausforderungen und dem Nutzen der damit verbundenen Chancen unterstützen?

Aufbauend auf Ihrem Reifegrad und Ihrer zukünftigen Ausrichtung Richtung Nachhaltigkeit unterstützen wir Sie

- bei der Analyse und Interpretation der für Sie relevanten regulatorischen ESG-Anforderungen

- bei der Analyse Ihres Kreditbestandsgeschäfts, z.B. durch unser Immobilienklassifizierungs-Tool oder mit Hilfe unserer Partner bei der Erfassung von ESG-relevanten Daten

- bei der Konzeption Ihrer grünen Produktstrategie anhand der EU-Taxonomie

- bei der Ermittlung von internen und externen Kennzahlen und Risikomessgrößen sowie

- bei der Formulierung für zielgerichtete und erfolgreiche Kommunikation Ihrer Green Asset Ratio

Wir freuen uns auf spannende Gespräche und Projekte mit Ihnen!

Quellen

-

1. EBA, Environmental social and governance pillar 3 disclosures, Januar 2022

-

2. Bankenverband, Warum die Green Asset Ratio in die Irre führt, 13. Juli 2022

-

3. Gemäß den anwendbaren nationalen und regionalen Bauvorschriften für „größere Renovierungen“ zur Umsetzung der Richtlinie 2010/31/EU. Die Gesamtenergieeffizienz des Gebäudes oder des renovierten Teils entspricht den kostenoptimalen Mindestanforderungen an die Gesamtenergieeffizienz gemäß der genannten Richtlinie.

-

4. Weitere Erläuterungen in Fußnote 299 des Anhangs I der EU-Taxonomie

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.