CRR III – Fit für die neuen Meldungen?

Die überarbeitete Capital Requirements Regulation (CRR III) fordert alle Banken in der EU mit einer Reihe neuer Datenanforderungen und umfassenden Änderungen heraus. Und die Zeit drängt, denn voraussichtlich zum 01.01.2025 wird die CRR III in Kraft treten. Hier kann ein Tool zur validen Analyse, wie zum Beispiel unsere RWA Content App wertvolle Unterstützung leisten.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von Vimeo.

Mehr erfahren

In dieser Collection enthalten:

Collection öffnen

Permanent Partial Use im IRBA – Paradigmenwechsel der Bankenaufsicht

CRR III - Was kommt auf die Banken zu? Konferenzrückblick und Impressionen

Impuls “Risk & Regulatory Reporting” – Neues vom ICAAP

CRR III – Übergangsregelungen

CRR III – der neue IRBA

Impuls “Risk & Regulatory Reporting” – der neue KSA und IRBA

CRR III - der neue KSA

CRR III – Finale Phase aus der Umsetzung von Basel III/IV

CRR III – Auswirkungen auf das Pricing von Kreditgeschäften

RWA nach CRR III

Die Umsetzungsfrist für die CRR III rückt näher – das Inkrafttreten der Verordnung ist für den 01.01.2025 geplant.

Banken müssen sich also bereits in einem Jahr auf den neuen Rechtsrahmen einstellen. Die notwendigen Anpassungen sind anspruchsvoll und erfordern umfangreiche Änderungen, insbesondere in Bezug auf den Kreditrisikostandardansatz (KSA) sowie dem auf internen Ratings basierenden Ansatz (IRBA).

Die daraus resultierenden Implikationen haben umfassende Auswirkungen auf alle Banken in der EU – unabhängig von Größe oder Geschäftsmodell.

CRR III – 360° View

Die Änderungen der CRR III betreffen alle Kreditinstitute und sämtliche Risikoarten und wirken sich weitreichend auf die Gesamtbanksteuerung aus. Wir stellen Ihnen die wesentlichen Anpassungen sowie Themenfelder vor, in denen zeitnah ein Handlungsbedarf besteht.

Wesentliche Neuerungen

Analog den Vorgaben des Baseler Ausschuss zur Finalisierung von Basel III (BCBS 424) wurde der KSA mit Blick auf eine verbesserte Risikosensitivität umfassend überarbeitet, insbesondere hinsichtlich der Methodiken zur Risikogewichtsableitung von Immobilienfinanzierungen sowie der Forderungen gegenüber unbeurteilten Instituten und der gesonderten Behandlung von Spezialfinanzierungen.

Die im Zusammenhang mit dem IRB-Ansatz vorgesehenen Änderungen beziehen sich vorwiegend auf eine Einschränkung des entsprechenden Anwendungsbereiches. Zudem wird der Output Floor (schrittweise) eingeführt, der die Eigenmittelersparnis aus der Nutzung von internen Risikomodellen auf 72,5 % der Standardansatz-RWA begrenzt.

Wesentliche Herausforderungen

Die durch die CRR III bedingten gesetzlichen Anpassungen im Standardansatz und im IRBA führen voraussichtlich bei zahlreichen Instituten zu einem Anstieg der Risk Weighted Assets (RWA, risikogewichtete Aktiva).

Dies hat weitreichende Auswirkungen auf die Profitabilität bestimmter Geschäftsbereiche, auf die langfristige Strategie der Institute sowie auf Kosten-Nutzen-Erwägungen von internen Modellen.

Darüber hinaus zwingt die Einführung des Output Floors alle Institute zur Berechnung der jeweiligen Standardansätze.

Lösung zur Berechnung der CRR-III-RWA

Abbildung 1: RWA Content App

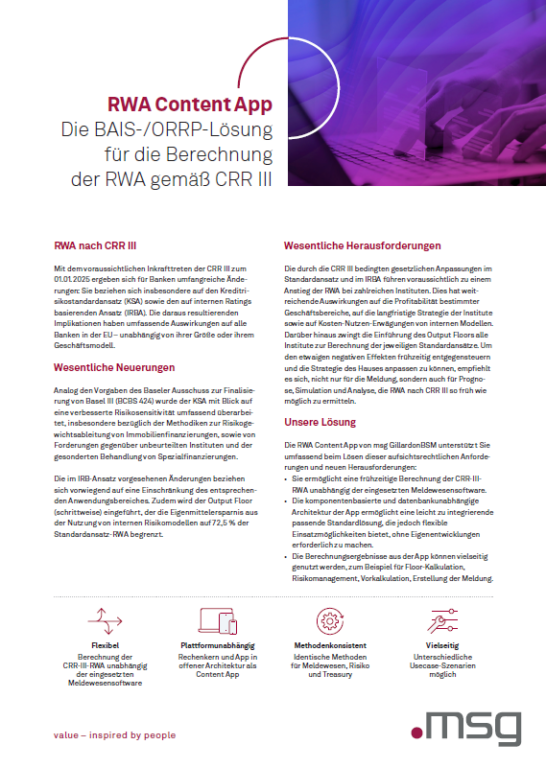

Ein innovatives Tool wie die RWA Content App von msg for banking kann Banken umfassend beim Lösen dieser aufsichtsrechtlichen Anforderungen und neuen Herausforderungen unterstützen:

- Sie ermöglicht eine frühzeitige Berechnung der CRR-III-RWA unabhängig der eingesetzten Meldewesensoftware.

- Die komponentenbasierte und datenbankunabhängige Architektur der App ermöglicht eine leicht zu integrierende passende Standardlösung, die jedoch flexible Einsatzmöglichkeiten bietet, ohne Eigenentwicklungen erforderlich zu machen.

- Die Berechnungsergebnisse aus der App können vielseitig genutzt werden, zum Beispiel für Floor-Kalkulation, Risikomanagement, Vorkalkulation, Erstellung der Meldung.

Für die RWA Content App ist keine eigene Datenhaltung erforderlich. Alle notwendigen Daten und Konfigurationen werden über Schnittstellen zugeliefert, die auf fachlichen Objekten basieren und damit unabhängig von der gewählten Persistenz sind.

Die RWA Content App bietet vielseitig nutzbare Ergebnisse, eine hoch performante Verarbeitung und lässt sich leicht in vorhandene Systeme integrieren.

Vorteile für BAIS-Anwender

BAIS-Anwender profitieren von einem Datenadapter und einem Vergleichstool, das die BAIS-Ergebnisse aus der CRR II direkt mit den Ergebnissen aus der CRR-III-Berechnung vergleicht. Für die Erstellung der zukünftigen Meldungen nach CRR III wird die RWA Content App direkt in BAIS eingebunden.

Abbildung 2: Datenfluss

RWA-Berechnung – Was ist zu beachten?

Durch die CRR III werden Banken vor neuen fachlichen und datentechnischen Herausforderungen gestellt, die in der resultierenden RWA-Berechnung münden.

Gerade bei der RWA-Simulation nach CRR III sind das betroffene Kundengeschäft, die relevanten Daten und die gewählten Szenarien auf die RWA-Ergebnisse hin genau zu analysieren.

Darüber hinaus sind die gewählten Modelle und die auf deren Basis errechneten Ergebnisse in die Gesamtbanksteuerung zu integrieren.

Gezielte Unterstützung

Rund um die Neuerungen aus der CRR III und der RWA Content App unterstützen wir Sie mit unserer fachlichen Beratung sowie bei der Umsetzung der Systemintegration. Zu unserem Know-how gehören dabei:

Fachliche Beratung

- Fachliche Analyse der Anforderungen

- Auswirkungsanalyse und Wissenstransfer

- Aufsetzen und Ergebnisinterpretation RWA Berechnung nach CRR III

- Konzeption von Prozessen und Umsetzungsmaßnahmen

- Graphische Zusammenführung und Illustration der Ergebnisse (zum Beispiel in Power BI)

- Operative Erstellung der aufsichtsrechtlichen Meldungen

- Weiterentwicklung Gesamtbankstrategie

Integrationsberatung

- Installation und Parametrisierung der RWA Content App

- Business Analyse und Fieldmapping für die neuen Felder/Anforderungen

- Programmierung und Anbindung der Schnittstellen

- Testunterstützung: Komponententest, Schnittstellentest, Integrationstest, fachlicher Abnahmetest

- Übergang in die Linie: Begleitung der ersten produktiven Meldung(en)

- Projektmanagement

Fazit

Aus der umfassenden Überarbeitung des Kreditrisikostandardansatzes im Zuge der Umsetzung der CRR III ergeben sich eine Reihe neuer Datenanforderungen für die Institute.

Um den etwaigen negativen Effekten frühzeitig entgegensteuern und die Strategie des Hauses anpassen zu können, empfiehlt es sich, sowohl für die Meldung als auch für Prognosen, Simulationen und Analysen, die RWA nach CRR III so früh wie möglich zu ermitteln und entsprechende Projekte aufzusetzen.

RWA Content App

Die BAIS-/ORRP-Lösung für die Berechnung der RWA gemäß CRR III

Detaillierte Informationen zur RWA Content App können Sie unserem aktuellen Flyer entnehmen.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.