CRR III – Finale Phase aus der Umsetzung von Basel III/IV

Die lang erwartete finale Version der CRR III wurde veröffentlicht und damit die endgültige Einigung aus den Trilog-Verhandlungen bestätigt. Die Auswirkungen der CRR III führen prinzipiell zu einem Anstieg der Kapitalanforderungen und stellen somit die Banken vor erhebliche Herausforderungen in der Gesamtbanksteuerung. Auf unserer CRR-III-Konferenz thematisieren wir die wesentlichen Aspekte der regulatorischen Neuerungen und geben Hinweise zur praktischen Umsetzung.

In dieser Collection enthalten:

Collection öffnen

Permanent Partial Use im IRBA – Paradigmenwechsel der Bankenaufsicht

CRR III - Was kommt auf die Banken zu? Konferenzrückblick und Impressionen

Impuls “Risk & Regulatory Reporting” – Neues vom ICAAP

CRR III – Übergangsregelungen

CRR III – der neue IRBA

Impuls “Risk & Regulatory Reporting” – der neue KSA und IRBA

CRR III - der neue KSA

CRR III – Fit für die neuen Meldungen?

CRR III – Auswirkungen auf das Pricing von Kreditgeschäften

Finale Version der CRR III ist veröffentlicht.

Noch vor Weihnachten 2023 wurde, nach intensiven Diskussionen und Verhandlungen, die finale Fassung der Capital Requirements Regulation (CRR III)1 publiziert. Die Veröffentlichung im Amtsblatt der Europäischen Union als bindender Rechtsakt wird kurzfristig erwartet. Damit stehen die knapp 10-jährigen Arbeiten an der Umsetzung von Basel III/IV kurz vor dem Abschluss.

Der Ausschuss für Wirtschaft und Währung des Europäischen Parlaments (ECON) hat darüber hinaus entschieden, am Starttermin 1. Januar 2025 für die Einführung der neuen regulatorischen Anforderungen festzuhalten. Damit weicht der EU-Gesetzgeber von den weiteren wichtigen Finanzmärkten – USA und UK – ab, die eine Verschiebung des Zeitpunktes der Anwendung um sechs Monate vorgenommen haben. Somit steigt der Druck für die Banken in der Europäischen Union zur rechtzeitigen Umsetzung der neuen regulatorischen Anforderungen.

Die wichtigsten Stichtage im Überblick:

- Bis Ende 1. Quartal 2024: Veröffentlichung der CRR III im EU-Amtsblatt

- 2. / 3. Quartal 2024: Veröffentlichung der aktualisierten Meldeanforderungen

- 01.01.2025: Anwendungszeitpunkt der neuen regulatorischen Anforderungen

- 31.03.2025: Stichtag für die erstmalige Zusammenstellung der Meldung

- 12.05.2025: Erstmalige Übermittlung der Meldeanforderungen

Das Jahr 2024 wird daher für die deutschen Kreditinstitute von entscheidender Bedeutung sein und von erheblichen Herausforderungen begleitet werden. Es wird unumgänglich sein, Auswirkungsanalysen durchzuführen, um die eigene Betroffenheit aus den neuen regulatorischen Anforderungen zu quantifizieren.

Die letzten Anpassungen und Konkretisierungen zu den neuen Anforderungen

Mit der finalen Veröffentlichung der CRR III bestätigt das Europäische Parlament die Umsetzung der letzten Elemente des Basel-III-Rahmens in der EU und ebnet damit den Weg für die praktische Umsetzung in der Bankenlandschaft. In der letzten Anpassung sind Ergänzungen und Konkretisierungen der Diskussionspunkte aus der Trilog-Verhandlung festgehalten, die in der folgenden Übersicht abgebildet sind:

| Themenfeld | Anpassungen |

| Output Floor | Klarstellung, dass der Output Floor auf alle Konsolidierungsebenen (individueller und konsolidierter Ebene) anzuwenden ist |

| IRBA | Konkretisierungen zu den Übergangsregeln für den IRBA |

| Marktpreisrisiko | Überarbeitung der Anforderungen für die CVA-Ansätze und Konkretisierung der Angleichung an die FRTB-Standards |

| Krypto-Assets | Ergänzung der Definitionen zu Krypto-Assets |

| Covid 19 | Einführung eines „Prudential Filters“ für unrealisierte Verluste aus Staatsanleihen, um die möglichen negativen Effekte aus der Marktvolatilität, resultierend aus der Straffung der Geldpolitik nach der COVID-19-Pandemie, zu neutralisieren. |

| ESG | Präzisierung des aufsichtsrechtlichen Rahmens zur Überwachung der Institute zum Umgang mit ESG-Risiken und der Nachhaltigkeitsverpflichtungen der Banken im Rahmen weitere EU-Rechtsvorschriften |

Tabelle 1: Anpassungen und Konkretisierungen

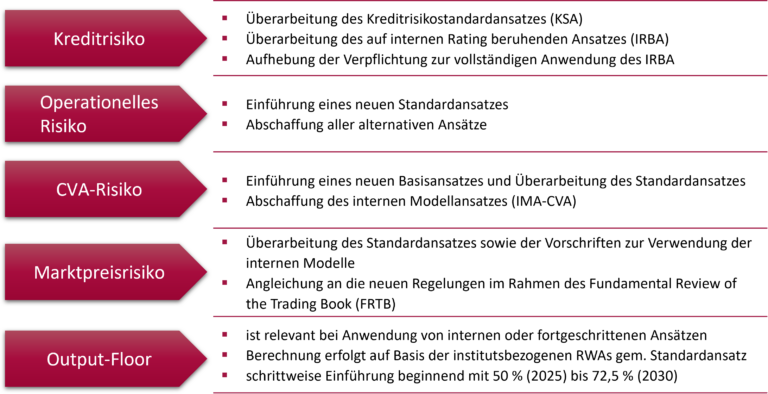

Übergreifend können die wesentlichen Änderungen aus der CRR III gegenüber der aktuell gültigen Fassung der CRR II weiterhin in fünf Themenfelder unterteilt werden.

Abbildung 1: Wesentliche Änderungen aus der CRR III

360°-Betrachtung der CRR III in der Gesamtbanksteuerung

Mit den Änderungen aus der CRR III geht eine vollumfassende Überarbeitung der Ermittlung der Eigenkapitalunterlegung einher, welches einen wesentlichen Einfluss auf die Gesamtbanksteuerung hat.

Abbildung 2: 360° CRR III

Somit sind die Auswirkungen aus den neuen regulatorischen Anforderungen auf Gesamtbankebene zu analysieren und die eigene Betroffenheit zu identifizieren. Dabei sollten neben dem aufsichtsrechtlichen Meldewesen und möglicher RWA-Optimierungen insbesondere die normative Risikotragfähigkeit (Kapitalplanung), die strategische Ausrichtung im Rahmen des Asset Allocation, die Konditionsbildung im Pricing und die Vertriebsausrichtung zur Umsetzung der strategischen Ziele überprüft werden. Die Einbindung dieser sechs Perspektiven mit individueller Zielsetzung und Umsetzungsanforderungen in der Auswirkungsanalyse ermöglicht eine 360°-Betrachtung der CRR III.2

CRR III – 360° View

Die Änderungen der CRR III betreffen alle Kreditinstitute und sämtliche Risikoarten und wirken sich weitreichend auf die Gesamtbanksteuerung aus. Wir stellen Ihnen die wesentlichen Anpassungen sowie Themenfelder vor, in denen zeitnah ein Handlungsbedarf besteht.

Fazit

Die neuen regulatorischen Anforderungen aus der CRR III haben direkte Auswirkungen auf die Kapitalanforderungen der Banken und beeinflussen die Gesamtbanksteuerung. Dabei ist die Betroffenheit der einzelnen Institute stark von der strategischen Ausrichtung und dem aktuellen Portfolio abhängig. Das Jahr 2024 wird ausschlaggebend für die Durchführung von Auswirkungsanalysen sowie zur Quantifizierung der Effekte auf die risikogewichteten Aktiva sein.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.