Liquiditätskostenbarwert nach IDW RS BFA 3 – Ansatz verschiedener Zinskurven und des Eigenkapitals

Wegen dem größten Zinsanstieg seit 2021 und den einhergehenden sinkenden stillen Reserven müssen Institute ihre Parameter im Rahmen der verlustfreien Bewertung des Bankbuchs nach IDW BFA 3 feinjustieren. Der Artikel analysiert, wie eine sachgerechte Zinskurve zur Ermittlung des Liquiditätskostenbarwertes abgeleitet und unter welchen Umständen die Refinanzierungswirkung des Eigenkapitals angesetzt werden kann.

In dieser Collection enthalten:

Collection öffnen

Permanent Partial Use im IRBA – Paradigmenwechsel der Bankenaufsicht

MaRisk-Berichtswesen - Buchempfehlung

Rückblick auf eine erfolgreiche 12. Trendkonferenz Aufsichtsrecht

CRR III - Was kommt auf die Banken zu? Konferenzrückblick und Impressionen

LSI-Stresstest 2024: Wie widerstandsfähig sind kleine und mittlere Kreditinstitute?

Impuls “Risk & Regulatory Reporting” – Neues vom ICAAP

CRR III – Übergangsregelungen

Rekalibrierung der Parameter für die IRRBB-Zinsszenarien

CRR III – der neue IRBA

Quick-Check für das Treasury-Management

Auszug aus dem Fachartikel „Liquiditätskostenbarwert nach IDW RS BFA 3 – Ansatz verschiedener Zinskurven und des Eigenkapitals“

Erschienen in der Zeitschrift für das gesamte Kreditwesen 13-2023

Neben Ron Schwach haben Dr. Gennadij Seel (isf – Institute for Strategic Finance), Prof. Dr. Svend Reuse und Tim-Oliver Engelke (beide Kreissparkasse Düsseldorf) als Autoren mitgewirkt.

Die verlustfreie Bewertung des Bankbuches nach IDW BFA 31 hat ihren Ursprung im Jahr 2011. Hiernach ist der Barwert des gesamten Zinsgeschäftes einer Bank zu ermitteln und nach Abzug von verbarwerteten Kosten und Erlösen dem Buchwert des Zinsgeschäftes gegenüberzustellen.2 Solange der Barwert größer ist als der Buchwert, liegt eine stille Reserve vor, ist der Barwert kleiner, so muss eine Rückstellung gebildet werden.

Seit 2011 kannten die Zinsen in der Regel nur eine Richtung: nach unten. Dementsprechend hoch waren die Barwerte und die stillen Reserven. Die Notwendigkeit, sich mit der Parametrisierung der Berechnung nach IDW RS BFA 3 zu befassen, war folglich gering. Mit dem größten Zinsanstieg seit den 70er Jahren – über alle Laufzeitbänder sind es seit Ende 2021 circa 300 Basispunkte – hat dies bereits im Laufe des Jahres 2022 ein jähes Ende gefunden. Die sinkenden stillen Reserven führen dazu, dass Institute ihre Parameter feinjustieren müssen.3

Dieser Artikel fokussiert den Liquiditätskostenbarwert (auch „Lückenschluss“ genannt) im IDW RS BFA 3 und analysiert folgende Spezialfragen:

- Wie kann eine sachgerechte Zinskurve zur Ermittlung des Liquiditätskostenbarwertes abgeleitet werden?

- Unter welchen Umständen kann die Refinanzierungswirkung des Eigenkapitals angesetzt werden?

Liquiditätskosten und Lückenschluss im IDW BFA 3

Gemäß IDW sind vom ermittelten Barwert des Zinsbuches die „[…] nach den Verhältnissen am Abschlussstichtag ermittelte[n] künftige[n] Refinanzierungskosten […])“1 abzuziehen. Diese entstehen durch die Liquiditätsfristeninkongruenzen, welche zum Abschlussstichtag fiktiv zu schließen sind.1 Es entsteht ein zusätzlicher belastender Effekt in der Drohverlustberechnung.

Die bei der Schließung von Fristeninkongruenzen entstehenden Kosten und Erträge können aus dem Spread zwischen der risikolosen Kurve und der institutsindividuellen Refinanzierungskurve abgeleitet werden. Dabei ist die Wahl einer gedeckten oder auch ungedeckten Refinanzierungskurve nicht weiter präzisiert und folglich institutsindividuell wählbar.

So heißt es wörtlich:

Auf der Passivseite ist zudem der individuelle Refinanzierungsaufschlag des jeweiligen Kreditinstituts („own credit spread“) bei der Ermittlung der voraussichtlich noch anfallenden Aufwendungen zu berücksichtigen. Dabei ist im Einklang mit der internen Steuerung die Refinanzierungsstruktur des jeweiligen Kreditinstituts zu beachten.1

In der Praxis gibt es speziell bei der Wahl der Kurve und des own credit spread Interpretationsspielraum. In der Vergangenheit wurde vom Großteil der Sparkassen und Genossenschaftsbanken auf eine kapitalmarktorientierte Kurve in Form der ungedeckten oder gedeckten Kurve (zum Beispiel Pfandbriefkurve) als Refinanzierungskurve abgestellt. Die Verwendung der kapitalmarktorientieren Pfandbriefkurven lässt jedoch die Tatsache unberücksichtigt, dass sich der Großteil der klassischen LSI-Banken (Less Significant Institutions) primär über den Kunden und nicht über den Kapitalmarkt refinanziert. Für die Ermittlung des own credit spreads ist daher entscheidend, über welche Produkte und Refinanzierungskonditionen sich die Bank tatsächlich in der Historie refinanziert hat.2

Eine Möglichkeit besteht in der Praxis daher darin, zur Refinanzierung auf die 6M-Swap-Kurve abzustellen, wenn diese nicht bereits als risikolose Kurve – oftmals Overnight Index Swap (OIS) Kurve – in der Zinsbuchsteuerung verwendet wird und einen own credit spread im Vergleich zur risikolosen Kurve inkludiert. Die Idee ist hier, sich über Kundengeschäft mit einer Nullmarge und nicht über den Kapitalmarkt zu finanzieren. Dies sollte eine klassische Volksbank oder Sparkasse aus Sicht der Autoren bei attraktiven Konditionen durchaus zeitnah erreichen können.

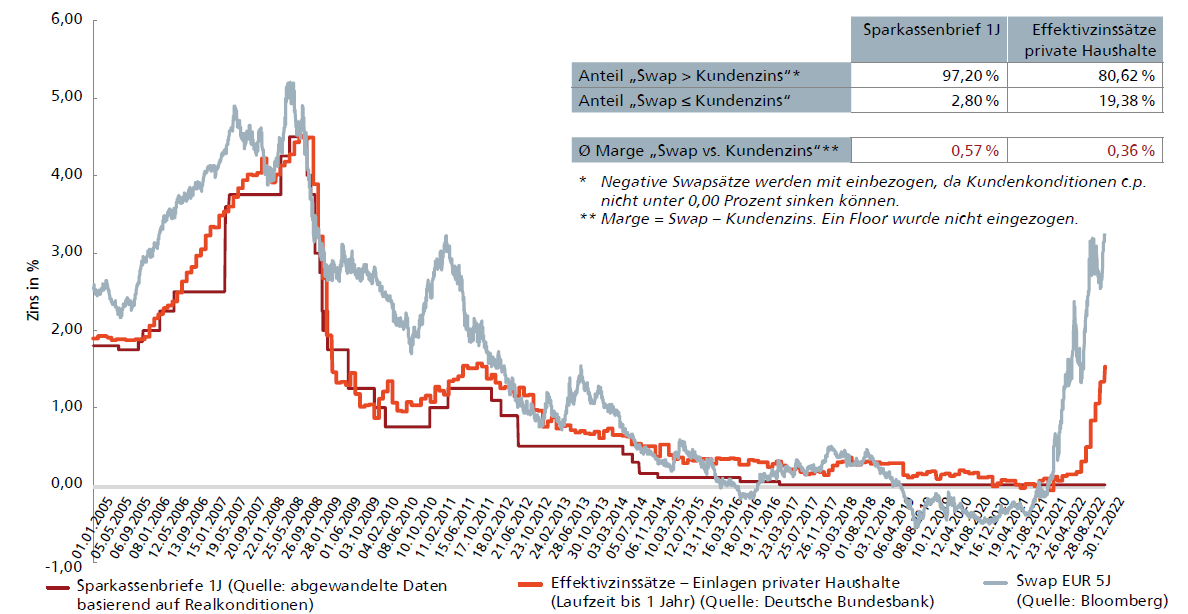

Abbildung: Vergleich Swap-Kurve versus Refinanzierungskonditionen 1.1.2005 bis 31.12.2022 (Quellen: Kreissparkasse Düsseldorf, Deutsche Bundesbank, Bloomberg)

Grundlegende Voraussetzung für die Verwendung der Swap-Kurve oder einer alternativen Kurve ist, dass sich das jeweilige Institut in der Historie „im Durchschnitt“ günstiger refinanziert hat als zu dieser Kurve.2 Dies ist für die 5J-Swap-Kurve anhand Abbildung 1 nachzuvollziehen:4 Die Wahl des 5-Jahres-Laufzeitbandes beim Swap ist in der Annahme begründet, dass das Institut im Falle von Liquiditätsabflüssen eine Refinanzierung zu der durchschnittlichen Laufzeit anstrebt, welche im Einklang zu der Zinsduration der abgeflossenen Mittel steht. Basierend auf einer gleitenden 10-Jahresstruktur führt dies zu einer Duration von circa 5 Jahren. Es lässt sich aufgrund des Verlaufs der Swapkurve über den dargestellten Kurven die Erkenntnis ableiten, dass die Refinanzierung über die Swap-Kurve „im Durchschnitt“ nicht schlechter als zu den jeweils dargestellten Konditionen der Sparkassenbriefe sowie der Effektivzinssätze privater Haushalte erfolgte. Speziell in den Jahren 2009 bis 2012 stellt die theoretische Refinanzierung über die Swap-Kurve einen angemessen konservativen Ansatz dar.

Einsatz von Eigenkapital zur Refinanzierung

Im IDW RS BFA 3 wird ausdrücklich betont:

Bei der fiktiven Schließung von Aktivüberhängen finden auch die Finanzierungswirkung von Eigenkapital unter Zugrundelegung der für die interne Steuerung verwendeten Zinssätze Berücksichtigung, soweit diese nachvollziehbar dokumentiert werden (zum Beispiel auf der Basis von Ausschüttungen).1

In diesem Zusammenhang stellt sich die Frage nach einer adäquaten ökonomischen Verzinsung des Eigenkapitals. Dies fordert auch der IDW und macht es zur Voraussetzung bei der Verwendung des Eigenkapitals zur Schließung des Aktivüberhangs. […]

Liquiditätskostenbarwert nach IDW RS BFA 3 – Ansatz verschiedener Zinskurven und des Eigenkapitals

Der Artikel fokussiert den Liquiditätskostenbarwert im IDW RS BFA 3 und analysiert, wie eine sachgerechte Zinskurve zur Ermittlung des Liquiditätskostenbarwertes abgeleitet und unter welchen Umständen die Refinanzierungswirkung des Eigenkapitals angesetzt werden kann.

Veröffentlicht in: Zeitschrift für das gesamte Kreditwesen 13-2023

Quellen

-

1. IDW RS BFA 3 – IDW Stellungnahme zur Rechnungslegung: Einzelfragen der verlustfreien Bewertung von zinsbezogenen Geschäften des Bankbuchs (Zinsbuchs), 2017

-

2. Umfangreiche Diskussionen finden sich u.a. in Scharpf, P. / Schaber, M., Handbuch Bankbilanz, 2022

-

3. Engelke, T.-O., Verlustfreie Bewertung des Bankbuchs: Herausforderungen im Controlling, 21.2.2023

-

4. Deutsche Bundesbank, Effektivzinssätze Banken DE/Neugeschäft/ Einlagen privater Haushalte, vereinbarte Laufzeit bis 1 Jahr, BBK01.SUD102, 2023-05

Sie müssen sich anmelden, um einen Kommentar zu schreiben.