Investitionen in Immobilien – Vorgaben der EU-Taxonomie

Die EU-Taxonomie definiert Kriterien für die Bewertung von Investitionen in Immobilien, unter anderem für das Ziel „Klimaschutz“. Gemeinsam mit dem Fraunhofer-Institut für Bauphysik IBP haben wir eine Software-Suite entwickelt, die die ökologischen Kennzahlen und die ökonomische Kalkulation für Investitionen kombiniert.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Bedeutung der EU-Taxonomie im Hinblick auf die Klassifikation ökologischer Faktoren für Immobilien

Da Immobilien zu den großen Emittenten von Treibhausgasen zählen, spielt die Lenkung von Investitionen in „grüne“ Immobilien eine wesentliche Rolle, um das Ziel zu erreichen, die EU bis 2050 klimaneutral zu gestalten.

Nach der EU-Taxonomie-Verordnung1 müssen Nicht-Finanzunternehmen ab 2023 und Finanzunternehmen ab 2024 in ihrem Nachhaltigkeitsbericht angeben, wenn sie unter diese Berichtspflicht fallen, ob ihre Investitionen in Immobilien taxonomiekonform sind. Das bedeutet, ob die Immobilien den definierten Kriterien aus der EU-Taxonomie genügen oder nicht.

Kriterien auf dem Weg zu Taxonomiekonformität von Gebäuden

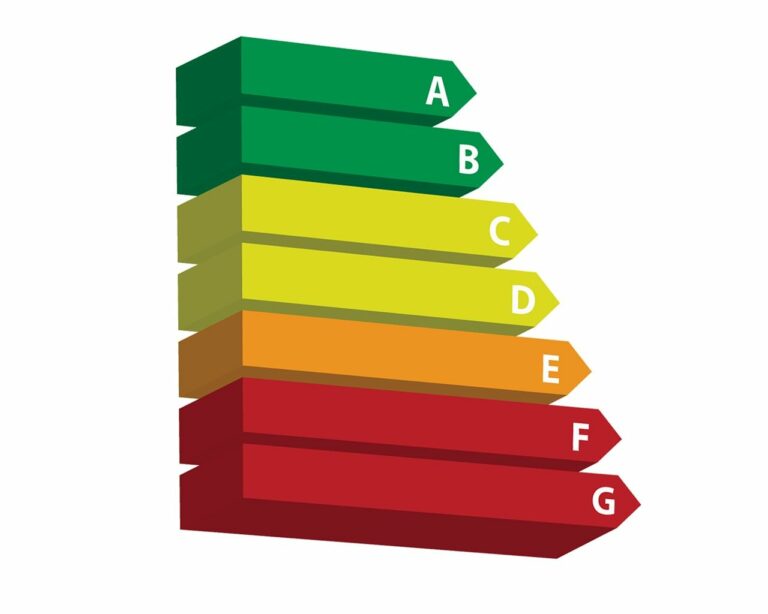

Abbildung 1: mögliche Energieeffizienzklassen

Wirklich erfüllen werden wohl nur sehr wenige Bestandsgebäude die Kriterien, da hier ein hoher Anspruch formuliert wurde. Dabei spielt das Baujahr eine zentrale Rolle. Wurde das Objekt vor dem 31.12.2020 errichtet, so muss die Energieeffizienzklasse mindestens der Klasse A entsprechen, um einen wesentlichen Beitrag auf das Ziel „Klimaschutz“ zu leisten. Trifft das nicht zu, aber gehört die Immobilie zu den 15 Prozent energieeffizientesten Gebäuden im nationalen bzw. regionalen Vergleich, so ist das Kriterium auch als erfüllt zu werten. Wurde das Gebäude nach dem 31.12.2020 gebaut, so muss es den Kriterien für Neubauten entsprechen. Für die weiteren Schritte, ob ein Gebäude taxonomiekonform ist, muss geprüft werden, dass es keinem anderen der fünf Umweltziele einen Schaden zufügt und dass die Mindeststandards eingehalten werden.

Software-Unterstützung bei der Bestimmung ökologischer Faktoren für Immobilien

Eine Unterstützung auf dem Weg zur Bestimmung ökologischer Faktoren von Immobilien bietet zum einen ein Softwaretool für die Schätzung der energetischen Klassifikation (Energieeffizienzklasse und Energieverbrauchswert) eines Immobilienbestandsportfolios von msg GillardonBSM, welches mit sehr wenigen Objektdaten wie Lage, Baujahr und Typ auskommt. Nähere Informationen entnehmen Sie unserem Beitrag „Energieeffizienzklassen von Immobilien im Bestand“.

Liegen mehr Daten über eine Immobilie vor oder befindet sich das Objekt noch in der Plan- oder Bauphase, so kann ein Prototyp, der in Kooperation von msg GillardonBSM mit dem Fraunhofer-Institut für Bauphysik IBP entstanden ist, eingesetzt werden, um z.B. CO2-Bilanz oder angepasste Marktwerte zu bestimmen.

Der praktische Vorteil unserer gemeinsamen Lösung für die Kunden besteht darin, dass sie die Berechnung aller für die Finanzplanung und Kreditvergabe nötigen Daten deutlich beschleunigt.

Prof. Dr. Konrad Wimmer über die Software-Suite zur Erstellung der Ökobilanz von Gebäuden und anschließenden Risikobewertung Executive Partner bei der msg GillardonBSM AG

Der entwickelte Prototyp kombiniert die ökologischen Kennzahlen und die ökonomische Kalkulation für Investitionen. Das hat wiederum einen direkten Einfluss auf die Kreditvergabeentscheidung von Banken, denn in Zukunft ist bei „nicht-grünen“ Investitionen mit Zinsaufschlägen zu rechnen.

Nähere Informationen zur Software-Suite

Software verbindet Ökobilanz und Betriebswirtschaft beim Hausbau

Wir freuen uns auf Ihre Fragen und begleiten Sie gerne auf Ihrem Weg hin zu mehr Nachhaltigkeit im Immobilienportfolio.

Quellen

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.