ICAAP-Kennzahlen unter Nachhaltigkeitsrisikostresstests

Die Aufsicht fordert für die Institute einen internen Prozess zur Sicherstellung der Risikotragfähigkeit. Die Risikotragfähigkeit wird durch die ICAAP-Kennzahlen dargestellt, unterteilt in die ökonomische und die normative Perspektive.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Die Aufsicht fordert für die Institute einen internen Prozess zur Sicherstellung der Risikotragfähigkeit. Die Risikotragfähigkeit wird durch die ICAAP-Kennzahlen dargestellt, unterteilt sich nochmals in zwei Teilbereiche, die ökonomische und die normative Perspektive. Während die ökonomische Perspektive die langfristige Sicherung der Substanz des Instituts durch die Gegenüberstellung der barwertigen Risiken zum Risikodeckungspotenzial widerspiegelt, soll die normative Perspektive sicherstellen, dass die Institute die regulatorischen Vorgaben sowie die darauf basierenden internen Anforderungen erfüllen. Hierbei sind die Kapitalplanung und die Entwicklung der Risikoaktiva von zentraler Bedeutung.

Welche Auswirkungen haben Nachhaltigkeitsrisikostresstests auf den ICAAP?

In verschiedenen Beiträgen haben wir uns bereits mit den Auswirkungen von Nachhaltigkeitsrisikostresstests auf die bekannten Risikoarten beschäftigt:

- Blogbeitrag „Messung von ESG-Risiken: Nachhaltigkeitsstresstests – ein konkretes Beispiel für das Credit Spread Risiko“ vom 20.08.2021

- Blogbeitrag „Messung von ESG-Risiken durch Szenarioanalysen: Nachhaltigkeitsstresstests“ vom 08.05.2021

Grundlage der Analysen sind dabei die sechs Szenarien für Nachhaltigkeitsrisikostresstests, die vom Network for Greening the Financial System (NGFS) definiert wurden (vgl. hierzu unseren Blogbeitrag „Messung von ESG-Risiken: Szenarien für Nachhaltigkeitsstresstests werden konkretisiert“ vom 29.06.2021). Diese Szenarien haben einen Betrachtungszeitraum von 30 Jahren, während die Aufsicht für den ICAAP in der normativen Perspektive für Plan-Szenarien und adverse Szenarien einen Horizont von 3 bis 5 Jahren fordert.

Eine Möglichkeit, die Auswirkung der Nachhaltigkeitsrisikostresstests auf die ICAAP-Kennzahlen zu ermitteln, ist daher, alle in die Berechnung eingehenden Parameter für den langen Zeitraum zu simulieren. Hierfür empfiehlt sich das folgende Vorgehensmodell:

- Festlegung der Strategie der Geschäftsfelder (Volumen, Margen, Produkte)

- Festlegung der Anlage- und Refinanzierungsstrategien

- Festlegung der Risiko-Szenarien (wie etwa LGD, PD, Credit Spreads, Marktszenarien, etc.)

- Aufbau der Datengrundlage für den aktuellen Stichtag (Bestände, GuV, Cashflows, Risiken, Eigenkapital)

- Durchführung der Gesamtbanksimulation über einen Zeitraum von 30 Jahren

- Ableitung von Eigenkapital und RWA-Entwicklung, Ermittlung der Kapitalquoten

Wirkzusammenhänge in der normativen Perspektive

In der normativen Perspektive stellt sich der grundlegende Wirkzusammenhang, wie folgt, dar: Risikoszenarien wirken sich auf die GuV-Größen aus (z.B. Erträge, Kosten, Abschreibungen, etc.) und über die Gewinnthesaurierung auf die Eigenkapitalentwicklung. Gleichzeitig haben Neugeschäftsszenarien und Annahmen zu Portfoliostrukturveränderungen Auswirkungen auf die Entwicklung der Risikoaktiva. Je weiter in die Zukunft simuliert wird, desto weniger Einfluss hat das auslaufende Bestandsgeschäft und desto stärker beeinflussen getroffene Annahmen über das Neugeschäft das Ergebnis. Der lange Simulationszeitraum erfordert daher eine methodisch saubere Neugeschäftssimulation. Letztendlich ergibt sich die Entwicklung der aufsichtsrechtlichen Kapitalquoten aus dem Zusammenwirken dieser verschiedenen Aspekte.

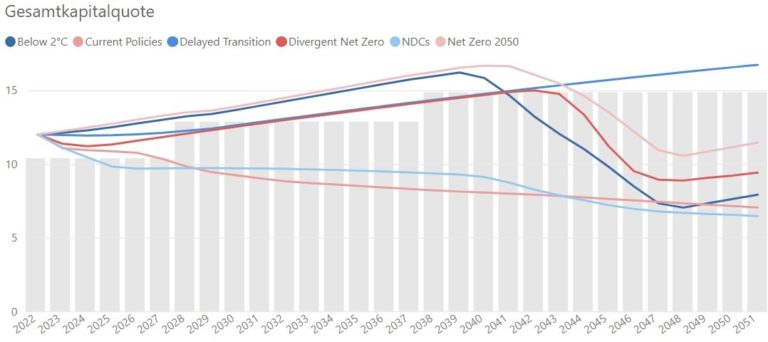

Auf Basis einer beispielhaften Portfoliostruktur haben wir unter Verwendung der Daten aus den zurückliegenden Beiträgen zu Nachhaltigkeitsrisikostresstests im Adress- und Credit Spread-Risiko die Simulation für die Gesamtkapitalquote unter den sechs Szenarien des NGFS zum Nachhaltigkeitsrisiko durchgeführt. Die Ergebnisse sind in der untenstehenden Grafik dargestellt.

Beispiel: Entwicklung der Gesamtkapitalquote in den Nachhaltigkeitsrisikoszenarien

Die einzuhaltende Gesamtkapitalquote ist jeweils als hellgraue Säule dargestellt. Im Beispiel steigt sie stufenweise durch einen angenommenen Managementpuffer an. Ausgehend von einer aktuellen Gesamtkapitalquote von 12 Prozent sind die unterschiedlichen Entwicklungen unter den verschiedenen Szenarien abgetragen. In unserem Beispielportfolio wird die geforderte Kapitalquote in den verschiedenen Szenarien insbesondere durch die zunehmenden physischen und transitorischen Risiken unterschiedlich beeinflusst. Der Verlauf der Kurven ist sehr stark abhängig vom Portfolio, von den getroffenen Annahmen zum Neugeschäft und von der Parametrisierung. Eine Auswertung für das eigene Institut gibt dem Institut die notwendige Transparenz und die Möglichkeit, frühzeitig Handlungsbedarf zu erkennen.

Wirkzusammenhänge in der ökonomischen Perspektive

Um darüber hinaus die Auswirkungen auf die ökonomische Perspektive des ICAAP einzuschätzen, kann die jeweilige Portfoliostruktur zu einem zukünftigen Zeitpunkt im Sinne einer „Momentaufnahme“ abgeleitet werden.

Wesentliche Bausteine der Szenarioanalyse können durch THINC unterstützt werden.

Mit der Ergebnisvorschaurechnung steht ein mächtiges Tool zur umfassenden Planungs- und Szenariorechnung zur Verfügung, mit dem Simulationszeiträume von 30 Jahren abgedeckt werden können, die im Sinne einer langfristigen und nachhaltigen Betrachtung wichtig sind. Bei der Zusammenführung der Kennzahlen und KPI-Ermittlung unterstützt THINC.ICAAP. Auch für die ökonomische Perspektive verfügt THINC über die notwendigen Risikomodule beispielsweise für Adressrisiken, Liquiditätsrisiken und Marktpreisrisiken.

Die Parametrisierung der Nachhaltigkeitsrisikostresstests stellt die Finanzinstitute vor große Herausforderungen. Wir unterstützen Sie gerne bei der Erarbeitung von Stresstests zum Nachhaltigkeitsrisiko und bei der Parametrisierung Ihrer Software. Sprechen Sie uns gerne an.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.