Green Bonds – sinnvolles Instrument zur Optimierung der strategischen Asset Allocation?

Sind Green Bonds eine sinnvolle Ergänzung zur Ausrichtung der Anlagenstrategie in Bezug auf Rendite und Risiko? Im folgenden Beitrag analysieren wir die Auswirkungen auf die Rendite- und Risikostruktur eines Portfolios.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Deutsche Kreditinstitute investieren den Großteil ihrer Eigenanlagen in Anleihen.1 Vor diesem Hintergrund erfolgt ein starker aufsichtlicher Fokus auf nachhaltig ausgerichtete Anleihen, die „Green Bonds“. Bei der Prüfung eines gezielten Einsatzes von Green Bonds in der Asset Allocation eines Instituts gilt es, weiterhin eine ideale Rendite-Risiko-Struktur zu erreichen. Dies erfordert eine ganzheitliche Betrachtung verschiedener möglicher Anlageklassen.

Eine der grundlegenden Herausforderungen in den kommenden Jahren wird darin bestehen, die erheblichen Investitionen zu finanzieren, die für die Entwicklung grüner Infrastruktur und Spitzentechnologien erforderlich sind, um bis 2050 Netto-Null-Emissionen zu erreichen und die globale Erwärmung zu verlangsamen. Wir erwarten, dass der anhaltende Fokus der Anleiheemittenten auf die Eindämmung des Klimawandels und die Anpassung an den Klimawandel ein starkes Wachstumspotenzial für grüne Anleihen schafft und dass das Wachstum die Chancen für Anleger sukzessive erweitern wird. Um die Wirkungsweise von Green Bonds in der Asset Allocation zu beurteilen, ist zunächst die grundlegende Vorgehensweise bei der Ausrichtung der Eigenanlagen zu betrachten.

Strategische Asset Allocation von Kreditinstituten

Die strategische Asset-Allokation ist ein langfristiger Ansatz zur Verteilung von Vermögenswerten in einem Anlageportfolio auf Basis von Optimierungsmodellen. Dieser basiert auf einer systematischen Analyse der Rendite-Risikoeigenschaften verschiedener Anlageklassen und berücksichtigt den individuellen Anlagehorizont, die Risikotoleranz und die Ziele des Instituts. Darüber hinaus sind je nach Anlegertyp verschiedene Nebenbedingungen zu berücksichtigen. Zur Umsetzung von Nachhaltigkeitszielen werden bei Kreditinstituten häufig ESG-Filter definiert. Im folgenden Artikel gehen wir darauf ein, ob der Ersatz klassischer Anleiheninvestments durch ESG-konforme Green Bonds einen Vor- oder Nachteil bei der klassischen Portfoliooptimierung mit sich bringt.

Vorgehen strategische Asset Allocation

Die auf Markowitz zurückgehende strategische Vermögensallokation berücksichtigt verschiedene Anlageklassen, etwa Aktien, Anleihen, Rohstoffe, Immobilien oder alternative Anlagen. Jede Anlageklasse weist unterschiedliche Rendite-Risiko-Profile auf, was bedeutet, dass sie sich hinsichtlich der erwarteten Rendite, Volatilität, Korrelationen und anderen Faktoren unterscheiden. Die genannten Kennzahlen stellen die wesentlichen Parameter zur Ermittlung individuell optimaler Portfolios dar.2

Die folgende Grafik zeigt den idealtypischen Prozess der strategischen Asset Allocation:

Abbildung 1: Aufbau der Aggregationslimite auf Konzernebene mit SimCorp Dimension

Ermittlung von Kennzahlen

Grundsätzlich ist ein Investment in Green Bonds sinnvoll, um Nachhaltigkeitsziele zu erreichen, was wir bereits in einem Blogbeitrag aufgezeigt haben. Ausgehend davon stellt sich jedoch die Frage, ob Green Bonds auch unter Betrachtung der fundamentalen Parameter der Portfoliooptimierung ein besseres Chancen-Risiko-Profil als herkömmliche Anleihen aufweisen oder ob eine nachhaltige Ausrichtung an dieser Stelle zu einem Ertragsnachteil bzw. schlechteren Risikosituation führt.

Anhand des Schweizer Aktien- und Rentenmarkts haben wir mittels eines einfachen Musterportfolios diese Effekte untersucht.

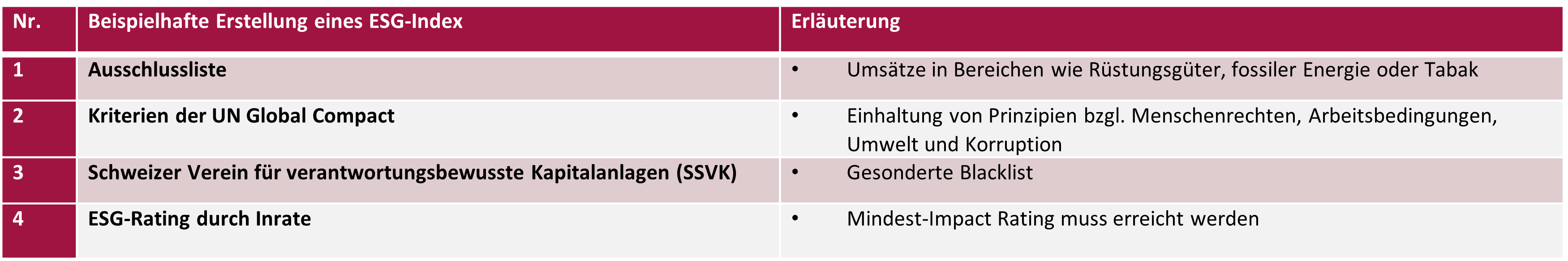

Abbildung 2: Beispielhafte Erstellung eines ESG-Index

Das Musterportfolio ist zu 30 % in Aktien und 70 % in Anleihen investiert. Als repräsentative Indizes haben wir den SMI3 für den Aktienmarkt und den SBI AAA-AA T (SBI)4 für den Anleihenmarkt gewählt. Dabei vergleichen wir die Rendite-, Risiko- und Korrelationsindikatoren eines klassischen Portfolios ohne Berücksichtigung von ESG-Faktoren mit einem Portfolio, das in den SBI AAA-AA T ESG (SBI ESG)5 statt in den klassischen SBI investiert. In diesem Portfolio erfolgt eine Berücksichtigung von ESG-Faktoren bei der Asset Allocation. Die Basis für die Betrachtungen bildet der Zeitraum vom 01. Januar 2017 bis 02. Juni 2023, da die Daten zum SBI ESG erst ab dem 01. Januar 2017 vorliegen. Der Zeitraum kann bereits eine gute Grundlage bilden, da unterschiedliche Marktphasen erfasst wurden. Es ergeben sich die nachfolgend dargestellten Ergebnisse für das betrachtete Portfolio mit Einzelbetrachtungen für drei verschiedene Marktphasen.

| SMI 30 % /SBI 70 % | SMI 30 %/SBI-ESG 70 % | ||

|

Rendite |

|||

| Gesamtzeitraum | 2017-2023 | 0,01 | 0,01 |

| Abwärtsmarkt | 07/2021-10/2022 | -0,10 | -0,10 |

| Hohe Volatilität | 03/2020-10/2022 | -0,03 | -0,03 |

| Aufwärtsmarkt | 01/2019-12/2019 | 0,10 | 0,10 |

|

Risiko |

|||

| Gesamtzeitraum | 2017-2023 | -0,01 | -0,01 |

| Abwärtsmarkt | 07/2021-10/2022 | -0,01 | -0,01 |

| Hohe Volatilität | 03/2020-10/2022 | -0,01 | -0,01 |

| Aufwärtsmarkt | 01/2019-12/2019 | -0,01 | -0,01 |

|

Korrelation |

|||

| Gesamtzeitraum | 2017-2023 | -0,04 | -0,04 |

| Abwärtsmarkt | 07/2021-10/2022 | 0,06 | 0,06 |

| Hohe Volatilität | 03/2020-10/2022 | 0,01 | 0,00 |

| Aufwärtsmarkt | 01/2019-12/2019 | -0,22 | -0,22 |

Die dargestellten Ergebnisse zeigen für die vorliegende Datenbasis, dass sich die Berücksichtigung von Green Bonds positiv auf die wesentlichen Kennzahlen der Portfoliooptimierung auswirkt. Dies gilt insbesondere für die Korrelation zwischen den Assetklassen des ESG-Portfolios, welche in hochvolatilen Marktphasen deutlich geringer ausgeprägt ist als im Vergleichsportfolio ohne ESG-Berücksichtigung. Konkret verringert sich in dieser Marktphase der Korrelationskoeffizient von 0,006 bei klassischer Portfolioausrichtung auf 0,003 bei Berücksichtigung von ESG-Faktoren. Auch für den Gesamtzeitraum ist eine nahezu unveränderte Korrelation von -0,04 für beide Portfolien erkennbar. Es zeigt sich, dass der Diversifikationseffekt in unserem Beispiel durch eine ESG-Berücksichtigung in der Portfolioausrichtung noch verstärkt wird, sodass ein positiver Effekt des Nachhaltigkeitsfokus in der Portfolioausrichtung festgestellt werden kann.

Bei den Kennzahlen Rendite und Risiko zeigen sich zwischen beiden Portfolios keine wesentlichen Unterschiede. Dies kann als positiv bewertet werden, da die nachhaltige Ausrichtung somit weder die Rendite wesentlich schmälert noch das Risiko signifikant steigen lässt.

Hintergrundinformationen für ein Investment in Green Bonds

Es ist wichtig zu beachten, dass der Markt für grüne Anleihen etwas anders strukturiert ist, als der breitere Markt für festverzinsliche Wertpapiere (unterschiedliche Sektoren, Laufzeitzusammensetzung, Kreditqualität, Geographie und Währung). Die Emittentenstruktur wird tendenziell stärker von den Sektoren Governance und Finanzinstitutionen sowie den Branchen Energie und Verkehr geprägt. Zudem ist die Laufzeit im Durchschnitt etwas länger und es besteht eine höhere Konzentration hochwertiger Investment-Grade-Emissionen, inklusive einer größeren geografischen Konzentration in Europa und der Euro-Währung.

Angesichts der rasanten Marktexpansion und des wachsenden Angebots an Investmentfonds, die in Green Bonds investieren, gibt es mittlerweile eine Vielzahl von Optionen für Anleger, die unter anderem auch die Handelbarkeit am Sekundärmarkt gewährleisten.

Um das Potenzial grüner Anleihen voll auszuschöpfen, ist ein aktives Management unerlässlich. Da es noch keine weltweit verpflichtenden Bestimmungen für grüne Anleihen gibt, ist die Fähigkeit, die Verwendung der Erlöse zu analysieren, von entscheidender Bedeutung, um sicherzustellen, dass diese geeigneten Projekte zufließen und so regulatorische Risiken vermieden werden. Hierbei helfen die ICMA Green Bond Principles und bald auch der EU Green Bond Standard, um die entsprechende Transparenz des Emittenten zu gewährleisten.

Green Bonds: Was ist das und wie profitieren Emittenten und Investoren?

Green Bonds, also grüne Anleihen, liegen im Trend und gelten als ein Trumpf im Kampf gegen den Klimawandel. Das Segment entwickelt sich rasant und wird für Investoren immer interessanter. Doch was genau sind Green Bonds und wie können Anleger von ihnen profitieren?

Green Bonds als sinnvolle Ergänzung für ein Portfolio

Im Ergebnis können wir feststellen, dass der Einsatz von Green Bonds in der strategischen Asset Allocation anhand eines vereinfachten Portfoliovergleichs als sinnvoll einzuschätzen ist. Es ist dabei wichtig, ESG-Faktoren nicht isoliert zu betrachten. Vielmehr bietet deren Berücksichtigung neue Chancen, das eigene Portfolio defensiver auch in Bezug auf die Verringerung von Risiken in der Gesamtbanksteuerung zu optimieren. Dazu gehört perspektivisch auch die Entlastung bei der Eigenmittelunterlegung der Institute. Die zu erwartende steigende Nachfrage nach Green Bonds wird diese Entwicklungen zusätzlich unterstützen.

Eine strategische Asset-Allokation, die im Sinne ihrer strategischen Ausrichtung auch ESG-Aspekte berücksichtigt, bietet den Instituten somit nach unserer Einschätzung neue Chancen und Potentiale, deren Nutzung sich für die Institute lohnt. Bei gleichem laufzeitbereinigten Risiko-Rendite- Profil bietet es sich an, einen Teil der traditionellen Anleihen in der Fixed-Income-Allokation durch Green Bonds zu ersetzen. Damit kann bei gleicher Performance zusätzlich ein positiver Einfluss auf die Umwelt erzielt werden. Außerdem wird dabei auch zur Transformation der Wirtschaft in Richtung Netto-Null Volkswirtschaften beigetragen und gleichzeitig die individuelle Nachhaltigkeitsstrategie des Investors berücksichtigt.

Haben Sie Unterstützungsbedarf bei der Ausrichtung Ihrer Anlagen? Wir unterstützen Sie gerne fachlich bei der Umsetzung ihrer strategischen Asset Allocation.

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken. Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Quellen

-

1. Monatsbericht Juni 2023, Deutsche Bundesbank, 2023

-

2. Assetmanagement; Dietmar Franzen, Klaus Schäfer, 2018

-

3. EBA Report on Management and Supervision of ESG Risks for Credit Institutions and Investment Firms, European Banking Authority, 2021

-

4. Die Indizes der SBI (Swiss Bond Indices) spiegeln die Entwicklungen auf dem CHF-Anleihenmarkt wider. Wir beziehen uns dabei auf die Ratingeingrenzungen AAA-AA. Die Datenquelle ist SIX.

-

5. Die Indizes der SBI ESG (Swiss Bond Indices) spiegeln die Entwicklungen auf dem CHF-Anleihenmarkt unter Berücksichtigung von ESG-Faktoren wider. Wir beziehen uns dabei analog zum SBI auf die Ratingeingrenzungen AAA-AA. Die Datenquelle ist SIX.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.