Nachhaltigkeit – ein Zukunftsrisiko (nicht nur) aus Sicht der BaFin

Der sechste IPCC-Sachstandsbericht (AR6) wurde am 28.02.2022 vorgestellt und widmet sich intensiv der Verbindung zwischen den Menschen, der Natur und dem Klima. Die Folgen der Klimaerwärmung sind mittlerweile vielen Menschen bewusst. Aber auch der Verlust der Biodiversität führt zu massiven Folgen für die Menschen, Tiere und Pflanzen. Es gilt an die Wechselwirkungen zu denken und die so genannten Kipppunkte einzubeziehen. Mehr Nachhaltigkeit tut dringend Not.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Aktueller Weltklimabericht

Der sechste IPCC-Sachstandsbericht (AR6) wurde in den Medien vorgestellt. Aber er wurde stark überlagert von den schrecklichen Ereignissen in der Ukraine.

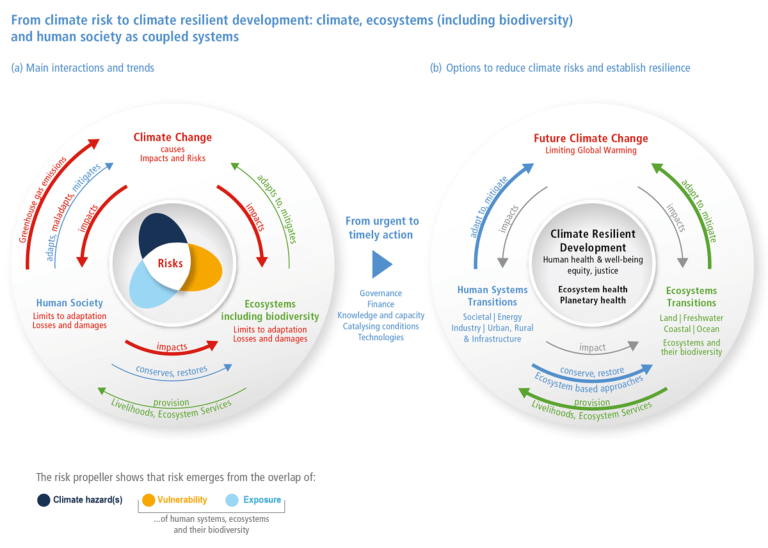

Der neue Bericht widmet sich intensiv der Verbindung zwischen den Menschen, der Natur und dem Klima. Die Folgen der Klimaerwärmung sind mittlerweile vielen Menschen bewusst – auch durch das eigene Erleben von Unwetterereignissen oder den zu warmen Wintern. Aber auch der Verlust der Biodiversität führt zu massiven Folgen für die Menschen, Tiere und Pflanzen. Es gilt an die Wechselwirkungen zu denken, etwa zwischen CO2-bindenden Ökosystemen, die, falls sie zerstört werden, den Klimawandel verstärken (vgl. Abbildung 1). Und es gilt die so genannten Kipppunkte einzubeziehen: Sonst ist das Tauen der Permafrostböden unumkehrbar.

Abbildung 1: Wechselwirkungen zwischen den gekoppelten Systemen Klima, Ökosysteme (einschließlich ihrer biologischen Vielfalt) und der menschlichen Gesellschaft, in Anlehnung an IPCC

Dramatisch ist die Feststellung, dass zwischen 3,3 und 3,6 Milliarden Menschen in einem hohen Ausmaß von den negativen Folgen des Klimawandels betroffen sein werden – sei es durch das Ansteigen des Meeresspiegels, klimagetriebene Krankheiten, Ernteausfälle und damit verbunden den Verlust der bisherigen Heimat. Die Konsequenzen des Klimawandels treffen insbesondere den armen Teil der Weltbevölkerung, etwa West-, Zentral- und Ostafrika sowie Südasien, Zentral- und Südamerika, kleine Inselstaaten und die Arktis. Die Kluft zwischen Arm und Reich nimmt somit leider weiter zu.

Der Bericht macht unmissverständlich klar, dass die Zeit drängt. Erstens rücken die angesprochenen Kipppunkte näher und zweitens führt die fortschreitende Erderwärmung zu immer höheren Folgekosten für Schutzmaßnahmen, die noch dazu schon bald an ihre Grenzen stoßen.

BaFin stuft Nachhaltigkeit als Zukunftsrisiko ein – Konsequenzen

Vor diesem Hintergrund ist es wenig überraschend, dass die Bankenaufsicht die Kreditwirtschaft immer stärker mit der Nachhaltigkeitsproblematik konfrontiert und diese jetzt neben der Digitalisierung explizit als Zukunftsrisiko in ihrer gerade erschienen Ausarbeitung „Risiken im Fokus der BaFin 2022“ (siehe Beitrag „Risiken im Blick der BaFin“ vom 07.03.2022) einstuft.2

Der zunehmende Druck durch die Aufsicht hat mindestens zwei Gründe. Die Institute werden benötigt, um den volkswirtschaftlichen Anpassungsprozess zu finanzieren (damit verbunden z. B. green bonds, sustainability linked bonds, sustainability linked loans). Zum anderen können sie selbst von den Nachhaltigkeitsrisiken betroffen sein, was zu der Einstufung als Zukunftsrisiko durch die BaFin geführt hat:

- Physische Risiken können als Sicherheiten dienende Immobilien oder Produktionsstandorte von Firmenkunden gefährden.

- Transitorische Risken können zu Kreditausfällen führen, etwa weil sich die rechtlichen Rahmenbedingen und/oder das Verbraucherverhalten stark verändern. Vermögenswerte können dadurch stark oder vollständig ihren Wert verlieren (stranded assets).

- Greenwashing-Risiken können auf irreführenden Angaben zur ESG-Konformität von Geldanlageprodukten für Verbraucherinnen und Verbraucher beruhen. Zivilrechtliche Konsequenzen und Reputationsverluste sind zu befürchten.

Deshalb hat die BaFin angekündigt, sich auf die Analyse und Mitigation der daraus resultierenden finanziellen Risiken für die beaufsichtigten Unternehmen und die Einhaltung von Offenlegungsvorschriften zu konzentrieren. Und sie wird zum Schutz der Verbraucherinnen und Verbraucher das Greenwashing bekämpfen.

Was folgt aus der BaFin-Einstufung der Nachhaltigkeit als Zukunftsrisiko?

Im Umkehrschluss gilt es jetzt, das BaFin-Merkblatt zur Nachhaltigkeit konsequent umzusetzen, den EBA GL on loan origination and monitoring, die explizit der Berücksichtigung von ESG-Risiken einen hohen Stellenwert einräumen, umfänglich Rechnung zu tragen und sich mit dem Klimastresstest der EZB auseinanderzusetzen (Vgl. Beitrag „Klimastresstests“ vom 02.11.2021). Die SI-Institute mussten sich bereits damit beschäftigen und auf die LSI wird der Stresstest analog zukommen. Leider sind die dort skizzierten Szenarien der NGFS (NGFS Climate Scenarios for central banks and supervisors, June 2021)3 vor dem Hintergrund des neuen IPCC-Berichts schon kaum mehr als Stressszenario zu bezeichnen. Das „Current Policies“-Szenario innerhalb der als worst-case gedachten „Hot house world“-Szenarien unterstellt, dass keine neuen klimapolitischen Regelungen umgesetzt werden und die derzeitigen weltweiten Anstrengungen nicht ausreichen, um die signifikante globale Erwärmung zu stoppen. Es bildet das langfristige physische Risiko für die Wirtschaft und das Finanzsystem auf dem gegenwärtigen Weg zur Hot house world ab. Unter diesen Prämissen ist eine globale Erwärmung in Höhe von ca. 3°C zu erwarten. Zu den dramatischen Folgen darf auf den neuen IPCC-Bericht verwiesen werden.

Quellen

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.