Validierung von Adressrisiken – steigende Anforderungen für LSIs

Die Anforderungen an Validierungen im Adressrisiko wachsen stetig, z. B. Aufbauorganisation, Prozesse, Datenqualität und Taktung von Analysen. Es gilt Standards zu etablieren und mittels Automatisierung Ressourcenengpässen entgegenzuwirken.

In dieser Collection enthalten:

Collection öffnen

Permanent Partial Use im IRBA – Paradigmenwechsel der Bankenaufsicht

MaRisk-Berichtswesen - Buchempfehlung

Rückblick auf eine erfolgreiche 12. Trendkonferenz Aufsichtsrecht

CRR III - Was kommt auf die Banken zu? Konferenzrückblick und Impressionen

LSI-Stresstest 2024: Wie widerstandsfähig sind kleine und mittlere Kreditinstitute?

Impuls “Risk & Regulatory Reporting” – Neues vom ICAAP

CRR III – Übergangsregelungen

Rekalibrierung der Parameter für die IRRBB-Zinsszenarien

CRR III – der neue IRBA

Quick-Check für das Treasury-Management

Motivation

Sowohl für Institute im Kreditrisikostandardansatz (KSA) als auch im Internal Ratings Based Approach (IRBA) stellt das Schritthalten mit den aufsichtsrechtlichen Anforderungen an die Validierung von Modellen eine beträchtliche Herausforderung dar. Und mit neuen Modellmethoden und besserem Verständnis der Aufsicht ist davon auszugehen, dass die Anforderungen in Zukunft noch steigen werden. So ist z. B. in der jüngst erschienen 7. Novelle der Mindestanforderungen an das Risikomanagement (MaRisk) das Thema Modell- und ESG-Risiken weiter ausgeführt bzw. hinzugekommen (vgl. AT 4.3.5).

Im Folgenden sollen der rechtliche Rahmen an die Validierung und die Herausforderungen, die dieser in der Praxis stellt, mit dem Fokus auf weniger bedeutende Institute (Less Significant Institutes, LSI) zusammengefasst und näher beleuchtet werden.

Überblick rechtlicher Anforderungen an die Validierung – Fokus Adressrisiko

Die rechtlichen Anforderungen an die Validierung von Modellen werden vornehmlich in den MaRisk (vgl. AT 4) und der Capital Requirements Regulation III (CRR III) gesetzt. Dabei bezieht sich die CRR auf Säule-I-Modelle (also insbesondere IRBA-Modelle), während sich die MaRisk nicht hierauf beschränkt, sondern Modelle für den ICAAP, für Kreditentscheidungen und -prozesse sowie die Bilanzierung einschließt (AT 4.3.5 Tz.1).

Hierbei wird, insbesondere in den MaRisk, hauptsächlich auf Rahmenbedingungen eingegangen:

- Vollständigkeit und Qualität von Validierungskonzept und Validierungsbericht

- Zeitlicher Rahmen und Umfang der Validierungshandlungen

- Die MaRisk erwartet (AT 4.1 Tz. 9 und AT 4.3.5 Tz. 5) eine „umfassende quantitative und qualitative Validierung“ von Modellen, insbesondere von komplexen Risikoquantifizierungsmethoden, mit „einer angemessenen Unabhängigkeit zwischen Methodenentwicklung und Validierung“ (AT 4.1 Tz. 10)

- Definition der zu prüfenden Dimensionen u. a.

- Datenqualität sowie Repräsentativität – letzteres insbesondere für LSIs relevant, die auf externe Daten und Modelle zurückgreifen (4.3.5 Tz. 3)

- (Qualitative) Einordnung der Modellangemessenheit, Grenzen und Beschränktheit, zugrundeliegenden Annahmen und in die Risikoquantifizierung einfließenden Daten der einzelnen Modelle inkl. Dokumentation (AT 4.3.5 Tz. 2)

- Wesentlichkeit/Komplexität (AT 4.1 Tz. 9f)

- Genauigkeit, Stabilität und Konsistenz der Verfahren zur Beurteilung der Modellergebnisqualität (AT 4.3.5 Tz. 5)

- Umgang mit Overrides (AT 4.3.5 Tz. 4)

Die Aufsicht fasst dabei den Validierungsrahmen als Grundhaltung des Instituts auf, statt als bloßes Abarbeiten einzelner Validierungshandlungen. Es soll also auf die Institutspolicy, Prozesse und Konsistenz der verwendeten Methoden modell- und fachbereichsübergreifend geachtet werden.

360° CRR III

Der 01.01.2025, an dem die Anforderungen der CRR III erstmalig umgesetzt werden sollen, rückt näher. Die CRR III wird sich auf die Gesamtbanksteuerung weitreichend auswirken. Wir stellen Ihnen die wesentlichen Anpassungen sowie Themenfelder vor, in denen zeitnah ein Handlungsbedarf besteht.

Darüberhinausgehende, teils spezifischere Regelungen zu Modellen/Parametern bzw. generellen Validierungshandlungen, wie z. B. Vergleich der jüngsten Validierungsergebnisse mit denen aus den Vorjahren, finden sich im Leitfaden der Europäischen Zentralbank (EZB)1 oder dem Handbuch der Europäischer Bankenaufsicht (EBA)2.Obwohl sich diese beiden zunächst an die großen europäischen IRBA-Institute richten, werden Anforderungen und Standards erfahrungsgemäß nach und nach auch von LSI und im KSA-Kontext erwartet. Also können und sollten auch KSA-Institute diese Standards bzw. Ausführungen als Handlungsempfehlungen bzw. Best Practices kennen und ggf. anwenden.

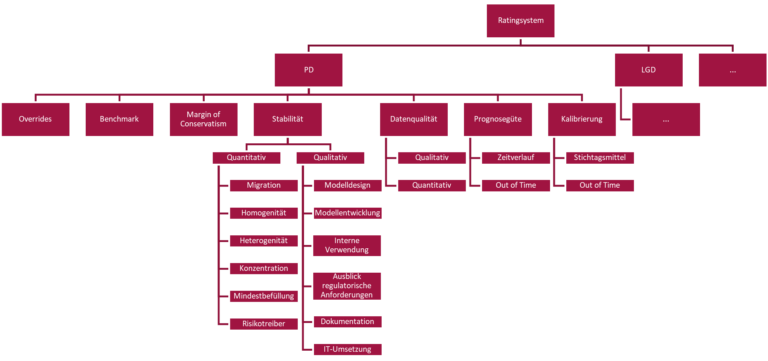

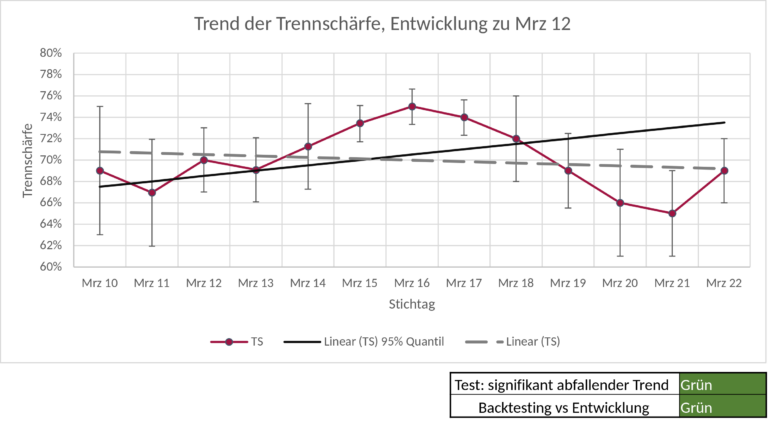

Eine schematische Übersicht über die Validierung findet sich in Abbildung 1.

Abbildung 1: Schematische Darstellung Validierung

Da die neue CRR III zudem einen vereinfachten Wechsel in den IRBA mit nur einem oder zwei Teilportfolien ermöglicht, können LSIs ihre Eigenmittelforderungen reduzieren. Deshalb ist es auch ökonomisch sinnvoll, sich mit IRB-Ansätzen zu befassen.

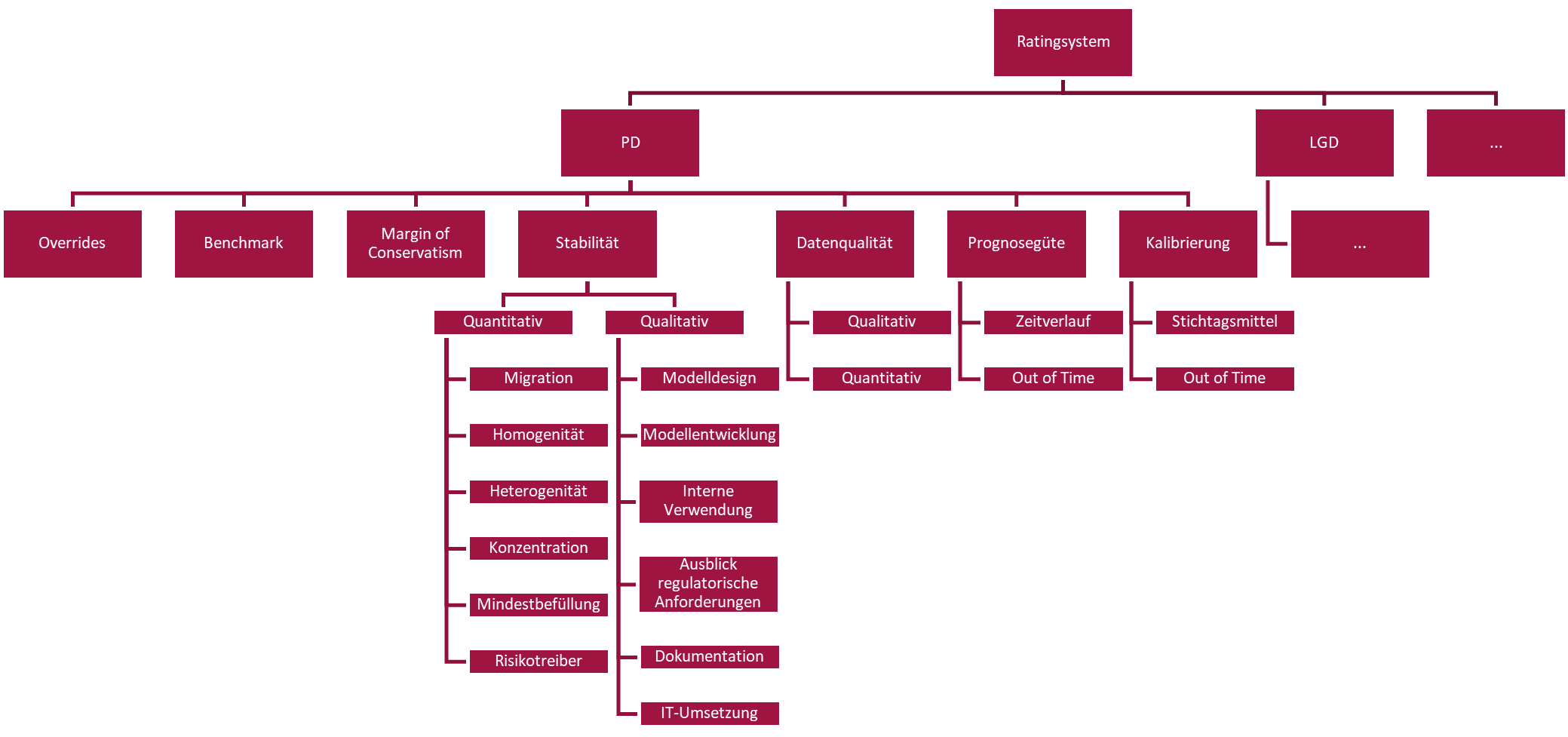

Abbildung 2: Beispielanalyse einer Kalibrierung - Die Ratingklassen besitzen eine erwartete Ausfallwahrscheinlichkeit (PD) und eine gemessene Ausfallrate (AR). Eine AR unterhalb bzw. oberhalb des Trichters (PD_u und PD_o) führt zu Befunden.

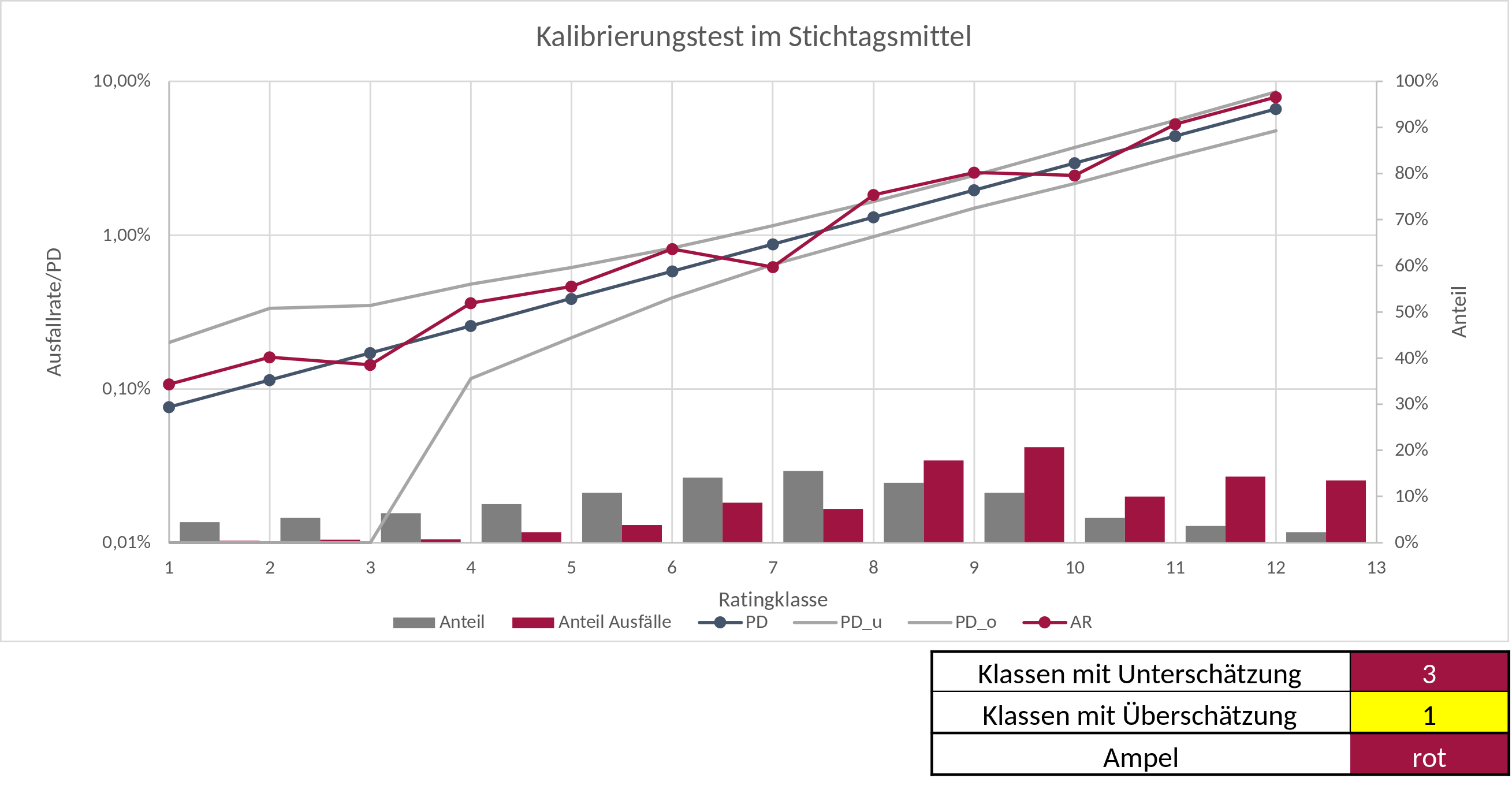

Abbildung 3: Beispielanalyse der Trennschärfe (TS) a) im Zeitverlauf auf signifikanten Abfall des Trends (Konfidenzniveau 95% einseitig) mittels Monte Carlo Simulation ausgehend von den Unsicherheiten der einzelnen Messpunkte der TS je Stichtag (der Trend Linear (TS) auf den Messwerten wäre zwar negativ, aber die Signifikanz ist nicht gegeben) und b) Backtesting von März 2022 gegen die Entwicklung mit Daten vom März 2012 auf signifikanten Abfall (Konfidenzniveau 95% einseitig).

Validierung in der Praxis

Wesentliche Problemstellungen der Validierungsanforderungen in der Praxis sind z. B.

- Erhöhter Umfang an qualitativen und quantitativen Analysen

- Fehlende Transparenz oder Zeitversatz bei Repräsentativitätsnachweisen, besonders bei externen Ratings und Poolmodellen

- Partielle Pauschalannahmen für Parameter, z. B. CCF, LGD aufgrund fehlender Modelle und fehlender Datengrundlagen

- Sicherstellung der Abdeckung aller für die Risikotragfähigkeit relevanten Parameter in der Validierung

- Lückenhafte Dokumentation oder fehlende Prozesse bzgl. IT, Kreditvergabe, Modellentwicklung, Test und Abarbeitung Auflagen/Befunde

- Unterschiedliche Datenqualität, -verfügbarkeit, Historisierungslänge und Kreditvergabeprozesse im Zeitverlauf

- Funktionstrennung und 4-Augen-Qualitätssicherung

- Fehlende interne Tools zur standardisierten Validierung und Berichtserstellung, partiell restriktive IT-Systeme und fehlendes Knowhow oder Ressourcen für eigene Umsetzung

Insbesondere zeigt die Prüfungserfahrung und der Austausch mit unseren Kunden, dass das Thema Datenqualität erheblich an Bedeutung zugenommen hat. So sind auch die Anforderungen an die Validierungsdokumentation inkl. der Datenaufbereitung und -qualitätsbewertung zu verstehen (MaRisk AT 4.3.5 3, EGIM 77 (d), EBA-Handbuch 3.2.1, 108).

Kritisch ist ebenfalls die Bewertung der Repräsentativität und Stabilität von Poolmodellen oder externen Ratings (MaRisk AT 4.3.5 2, EBA-Handbuch 77h iii.b., CRR 179), wie sie häufig bei KSA-Instituten für Säule II zum Einsatz kommen. Gerade im Hinblick auf Portfolio- und prozessuale Abweichungen ergeben sich häufig Herausforderungen.

Sowohl die Reaktion von Ratings als auch die Datengrundlage der Entwicklung im Hinblick auf einen Konjunkturzyklus und Krisenjahre (Konjunktursensitivität, MaRisk AT 4.1 6) sind insbesondere bei externen Ratings schwerer für das eigene Anwendungsportfolio zu beurteilen.

Als wesentliches Ergebnis einer Validierung wird die Gesamtbewertung eines Rating Systems und von Rating Systemen im Vergleich als auch die Auflistung der Befunde betrachtet (EGIM 81). Dazu wird eine dokumentierte und standardisierte hierarchische Aggregationslogik (VH 35b, siehe Abbildung 1) der einzelnen Analysen auf Validierungsdimensionen und Parameter je Ratingsystem erwartet, sowie ein Abgleich mit früheren Befunden und Gütemaßen (EBA-Handbuch 34c).

Einzelnen quantitativen Analysen sind zudem Schwellwerte für die Materialität von Befunden zuzuordnen (EGIM 77(c, f), 79, EBA-Handbuch). Im Falle von qualitativen Analysen sind mindestens Leitplanken für die Bewertung zu fixieren und standardisiert anzuwenden. Die Ursachen von Befunden sollen mittels vertiefender Analysen identifiziert werden (EGIM 80).

Grundsätzlich sind Befunden immer Maßnahmen zuzuordnen. Es ist hierbei wichtig, die praktischen Auswirkungen im Auge zu behalten und relevante Rahmenbedingungen für die Anwendung von Tests und die Materialität von Befunden im Rahmen der Ampelaggregation zu definieren. Nur so können standardisiert auch Öffnungsklauseln zur manuellen Überschreibung von Ampeln etabliert werden.

Fazit

Auch Institute im KSA benötigen standardisierte und ressourceneffiziente Validierungen wegen der skizzierten Herausforderungen bei der Abarbeitung und der sich stetig ändernden aufsichtlichen Anforderungen. Hierbei sind ein hoher Dokumentations- und technischer Umsetzungsstandard zwingend, um die Wartbarkeit und schnelle Reaktionsfähigkeit von Ad-hoc-Ereignissen zu gewähren.

Eine Automatisierung eines Standardkanons von Analysen bietet sich an, um sich als Institut effizient mit den Analyseergebnissen, statt mit der Validierungserstellung befassen zu können. Basierend auf einem umfassenden Validierungskonzept, das statistische Tests mit Schwellenwerten zur Einwertung der Ergebnisse vorsieht, kann der Fokus bei der Durchführung auf Auffälligkeiten gelenkt werden, die dann mit individuellen Analysen entkräftet werden können oder zu Handlungsempfehlungen für die Modell-(weiter-)entwicklung führen.

Validation as a Service

Wir bieten mit Validation as a Service cloudbasierte, standardisierte Validierungslösungen neben den etablierten Softwareprodukten an, um Synergien aus unserem fachlichen und technischen Knowhow zu heben. Hierdurch ermöglichen wir Qualität, Prozesseffizienz, Planbarkeit und Branchenstandards in der Validierung für LSIs.

Quellen

-

1. ECB Guide to Internal Models (EGIM), Oktober 2019

-

2. EBA, Supervisory handbook on the validation of rating systems under the Internal Ratings Based approach (consultation), 28.07.2022

-

3. ECB consults on revised Guide to internal models, 22.06.2023

-

4. BaFin, Rundschreiben 05/2023 (BA) - Mindestanforderungen an das Risikomanagement - MaRisk, 29.062023

Sie müssen sich anmelden, um einen Kommentar zu schreiben.